세법상 거주자 판단

세법상 거주자 인정

1. 시민권, 영주권 또는 그 외의 미국비자 소지자가 183일 거주 테스트를 만족한 경우, 세금보고 의무가 발생합니다.

2. 해외(한국) 거주 중에 영주권을 취득했다면, 미국에 랜딩한 날부터 세법상 거주자가 됩니다.

3. 1년 내내 시민권, 영주권을 소지하고 있었다면 해외(한국)에서 거주중이거나 연중에 한국에서 미국으로 이주를 했다고 해도 1년 내내 세법상 거주자에 해당합니다.

183일 거주 테스트 Substantial Presence Test

1. 대상: F, J, L, H, K 등의 미국 비자 소지자

2. 아래 두가지 조건을 모두 만족해야 합니다.

– 조건 1: 세금 보고 연도에 최소 31일 이상 미국 체류했을 때 (즉 31일 미만 미국 체류 시에는 세법상 비거주자에 해당합니다.)

– 조건 2: 세금 보고 연도에 183일 초과하여 미국에 거주했을 때 (183일 기준: 세금보고 연도 거주일수 + 직전연도 거주일수의 1/3 + 전전연도 거주일수의 1/6)

3. 예시: 만약 2020년 미국 체류 120일, 2019년 미국 체류 200일, 2018년 미국 체류 0일이라면, 183일 거주 테스트의 아래 두가지 조건을 모두 만족하여 2020년은 세금 보고 대상이 됩니다.

– 조건 1: 세금보고 대상 연도 2020년에 대해 31일 이상 체류 조건 만족

– 조건 2: 3년 동안의 체류일수가 183일을 초과 (120일 + 200/3일 + 0/6일 = 187일)

183일 거주 테스트 면제 Exempt Individual

1. 183일 거주 테스트를 만족하더라도 아래의 경우, 세법상 비거주자 ( Nonresident Alien) 가 됩니다.

– G-4 비자: 평생 동안

– F, M(유학생 비자): 평생 햇수로 5년 동안

– J, Q(인턴, 연구원, 방문교수 비자): 최근 6년 중 햇수로 2년 동안

2. 예시

(예시 1) F-1 비자로 2013년 미국 입국, 2015년 10월부터 한국 체류 후 F-1으로 2016년 4월 재입국 후 현재까지 미국 체류 중인 경우 → 햇수로 2013-2017년까지 세법상 비거주자에 해당하며, 2018년부터 세법상 거주자가 됩니다.

(예시 2) J-1 비자로 2003년 미국 입국하여 2005년 한국 귀국, 2018년 J-1으로 미국 재입국하여 현재까지 미국 체류 중인 경우 → 최근 6년 동안 햇수로 2018-2019년까지 세법상 비거주자에 해당하며, 2020년부터 세법상 거주자가 됩니다.

미국 입출국 날짜 작성 가이드

1. 반드시 미국 날짜 기준으로 작성해주세요.

(※ 미국 거주 기간에 따라서 보고 기준에 영향이 있으니 정확히 입력해주세요.)

2. 해외근무, 단기여행, 가족방문 등으로 입출국한 날짜도 입력을 해주세요

3-1. 2023년 1월 1일에 미국에 거주하고 있었다면 : 입국일이 없으면 비워두시고 출국일부터 기입하시면 됩니다.

3-2. 2024년 12월 31일에 미국에 거주하고 있었다면 : 마지막 출국일은 비워두시면 됩니다.

4. 입출국 기록은 한국 입출국 사실증명서, I-94 또는 여권기록으로 확인하시면 됩니다.

출입국 사실증명서 발급받는 법 바로가기 >

미국 입/출국일 조회가능한 I-94 웹사이트 바로가기 >

(미국 영주권/시민권자는 I-94 대상 아님)

미국 세금보고 유형

싱글 신고 (Single)

세금 보고 연도 마지막 날(12월 31일) 기준으로 법적으로 미혼인 상태에 해당합니다.

부부개별 신고 (Married Filing Separately)

세금보고 연도 마지막 날(12월 31일) 기준으로 법적 혼인 상태인 부부가 각각 따로 세금 보고서를 제출하는 경우입니다. 또한, 부양가족이 없는 부부가 한쪽 배우자가 미국 신분이 없다면(Nonresident alien), 싱글이 아닌 부부 개별 신고 유형에 해당합니다.

부부합산 신고 (Married Filing Jointly)

세금보고 연도 마지막 날(12월 31일) 기준으로 법적 혼인 상태인 부부가 함께 하나의 세금 보고서를 제출하는 경우입니다. 두 사람의 소득과 공제를 합산하여 세금을 계산합니다. 대부분의 부부는 이 방법을 사용하며, 부부 공동 신고를 통해 더 많은 공제 혜택을 받을 수 있습니다.

※ 주의: 세금보고 연도에 처음으로 부부합산 신고를 진행하시는 경우, 영주권/시민권 신분인 배우자는 무조건 SSN이 있어야 합니다. 만약 영주권/시민권자 배우자가 SSN이 없다면 부부개별 신고를 선택해주세요.

세대주 신고 (Head of Household)

미혼이지만 부양가족(예: 자녀 또는 부모)을 돌보고 있는 세대주에게 해당됩니다.

* 예외로, 부부 중 한쪽 배우자가 미국 신분이 없고, 미국 신분이 있는 부양가족 자녀가 있다면 세대주 신고 유형을 적용할 수 있습니다. 세대주 신고는 Single 유형 보다 낮은 세율이 적용되며, 세금 보고 연도 동안 주 생활비를 부담했어야 하고, 부양가족이 있어야 합니다.

적격 생존 배우자 신고 (Qualifying Surviving Spouse)

배우자가 사망한 해 다음 2년 동안 적용할 수 있습니다. 단, 이 기간 동안 자녀를 부양하고 있어야 하며, 부부 공동 신고와 동일한 세율 혜택을 받을 수 있습니다.

주거 비용 예시

해외주거비용이란?

해외주거비용 소득공제(Foreign Housing Exclusion)는 납세자가 해외(한국 등)에서 거주하는 동안 발생한 렌트비 및 관련비용을 소득으로부터 공제할 수 있습니다. 이 공제는 해외소득공제 (Foreign Earned Income) 함께 사용할 수 있습니다.

1년 중 330일 이상 해외(한국 등) 거주하면서 근로 및 자영업소득이 발생하였거나 미/영주권 시민권자가 해외체류하면서 근로소득 등이 발생하였을때 공제자격이 주어집니다.

공제할 수 있는 금액에는 제한이 있고, 도시별로 공제할 수 있는 금액이 다릅니다.

대상 항목

월세 등 임차료, 총 유틸리티 비용 (물/전기/가스), 집 관련 보험(화재보험 등), 월세 관련 수수료 (관리비/중개 수수료), 가구/기타비품의 렌탈 비용, 거주지 주차비, 집수리비 (세입자는 본인 부담액)

제외 항목

공과금 (전화, 인터넷, TV/스트리밍 서비스), 대출금/대출이자, 가구 구입비, 가사 도우미 비용, 사치 품목에 해당하는 지출, 부동산 가치를 높이기 위한 리노베이션 설계 등

연장신청 대상자란?

거주지에 따른 세금보고 날짜

현재 거주지가 미국이라면, 4/15까지 세금보고를 마쳐야 합니다.

현재 거주지가 해외라면, 연장 신청을 하지 않아도 6/15까지 자동으로 연장됩니다.

주의사항

세금납부 기한은 연장되지 않습니다.

납부할 세금이 있을 경우는 연장신청을 통해 4/15일까지 납부해야 추가벌금이 부과되지 않습니다.

기한 내에 서류를 준비할 수 없는 분

아래 두가지 케이스 분들은 연장 신청을 통해서 보고기한을 10/15일까지 연장할 수 있습니다.

1. 한국 종합소득세 대상자

2. 기한 내 모든 서류를 준비하기 어려운 분

(단, 한국 거주자라도 Withholding 있는 U.S. Income이 있는 경우, 4/15일까지 마감입니다.)

부양가족의 조건

IRS에서 규정하는 부양가족(Dependent)의 조건은 다음과 같습니다.

※ 주의: 배우자는 부양가족에 포함되지 않습니다.

기본조건

시민권, 영주권자라야 하고 SSN, ITIN 있어야 함

Qualifying Child

- 납세자의 직계 자녀, 입양 자녀, 손자/손녀, 형제, 조카 (사촌 제외)

- 나이는 19세 미만이거나 24세 미만의 풀타임 학생, 또는 장애인(나이에 관계없이)

- 과세 연도 동안 6개월 이상 납세자와 함께 거주해야 함

- 자녀는 자신의 생활비의 절반을 스스로 부담해서는 안 됨

Qualifying Relative

– Qualifying Child에 해당하지 않는 자

(1년 내내 함께 거주하거나, 부모 또는 3촌 이내의 친척이라면 함께 살지 않아도 됨)

– 부양가족의 총소득이 $5,050 미만(2024년 기준)이어야 함

– 부양가족의 생활비의 절반 이상을 납세자가 제공해야 함

Dual-Status 세금보고

Dual-status 세금보고란?

한 해에 두 종류의 세법상 신분에 해당하여, 세법상 거주자인 Resident 세금 보고서(양식 1040)과 세법상 비거주자인 Nonresident 세금 보고서(양식 1040NR) 을 함께 보고하는 것을 말합니다.

※ 부부의 경우 Dual-status 세금보고는 기본적으로 부부개별 세금보고가 원칙이며, 특별히 6013(g)/(h) 라는 조항을 적용하여 전체 연도에 대한 소득을 부부합산으로 세금보고할 수 있습니다.

Dual-status 예시

1. 해외(한국)에서 살다가 L 비자로 미국에 입국하여 183일 테스트를 통과한 첫 해: 1월 1일부터 미국입국일까지의 기간은 양식 1040NR, 미국입국일부터 12월 31일까지의 기간에 대한 소득은 양식 1040 에 작성합니다.

2. 미국에 F, J 등의 비자로 세법상 비거주자 거주 기간 중간에 H 비자를 받아서 183일 테스트 통과한 해: 1월 1일부터 H비자 발급일까지의 기간은 양식 1040NR, H비자 시작일부터 12월 31일까지의 소득은 양식 1040 에 작성합니다.

3. 한국에서 살다가 영주권을 취득하여 미국에 입국한 첫 해: 1월 1일부터 미국 입국 전까지의 기간은 양식 1040NR, 미국 랜딩일부터 12월 31일까지의 소득은 양식 1040 에 작성합니다.

미국 신분 포기 또는 미국을 떠나는 경우

1. 미국 영주권자/시민권자가 연중에 신분을 포기하거나 미국을 떠난 경우:

기본적으로, 세법상으로는 해당 연도의 마지막 날인 12월 31일까지를 거주 기간으로 간주하여 전체 연도에 대한 소득을 보고해야 합니다.

그러나 Residency Termination Statement를 제출하면, 신분을 포기하거나 미국을 떠난 날을 기준으로 Dual-status 세금보고를 할 수 있습니다.

이 경우, 1월 1일부터 신분 포기일 또는 미국을 떠난 날까지의 소득은 양식 1040, 신분 포기 후부터 12월 31일까지의 소득은 양식 1040NR에 작성합니다.

2. 영주권/시민권 포기 시 주의사항:

영주권/시민권을 포기한 경우, 이전 15년 중 8년 이상신분을 유지했다면 국적포기세(Form 8854) 대상이 될 수 있습니다. 이 경우에도 Dual-status 신고가 필요합니다.

적격 생존 배우자 신고 자격 요건

1. 배우자 사망 요건

- 배우자가 사망한 해에 부부합산신고(Married Filing Jointly) 자격이 있어야 합니다. (합산 신고를 실제로 했는지는 관계없음)

- 배우자는 지난 2년 중 하나의 연도에 사망했어야 합니다.

2. 재혼 요건

- 현재 과세연도의 마지막 날까지 재혼하지 않았어야 합니다.

3. 부양 자녀 요건

- 자녀(친자, 의붓자녀, 입양 자녀)가 부양가족 자격을 충족해야 합니다. (위탁 아동은 제외)

- 해당 자녀와 함께 일 년 내내 납세자의 집에서 거주해야 합니다. (일시적 부재는 예외로 인정)

4. 집 유지 비용 요건

- 납세자가 해당 연도의 집 유지 비용의 절반 이상을 부담해야 합니다.

동종자산 교환

‘like-kind exchange’ 는 1031 교환이라고도 불리며, 이는 특정 조건을 충족하는 부동산 거래에서 발생하는 자본 이득에 대한 세금 납부를 연기할 수 있게 해주는 규정입니다. ‘Like-kind exchange’가 가능하기 위해서는 다음과 같은 조건을 충족해야 합니다.

1. 자산의 종류: 교환에 포함되는 자산은 반드시 ‘like-kind’, 즉 성격이나 사용 목적이 유사한 자산이어야 합니다. 주로 부동산에 적용되며, 이는 상업용 부동산, 임대 부동산, 농지 등을 포함합니다. 개인적인 용도의 부동산이나 재고 자산은 포함되지 않습니다.

2. 동시 교환: 자산 교환은 반드시 동시적으로 이루어져야 합니다. 하지만 실제 거래에서 한쪽 거래가 먼저 이루어질 수 있으며, 이러한 경우에는 ‘qualified intermediary'(QI)를 사용하여 교환을 중재할 수 있습니다.

3. 식별 기간: 기존 자산을 판매한 후, 새로운 자산을 45일 이내에 식별해야 합니다. 식별된 자산은 서면으로 기록하고 세무 기관에 보고해야 합니다.

4. 취득 기간: 식별된 자산은 기존 자산 판매 후 180일 이내에 취득해야 합니다. 이 기간은 엄격하게 준수되어야 합니다.

5. 투자 목적: 교환에 포함되는 모든 자산은 개인적인 용도가 아닌, 투자나 비즈니스 목적으로 사용되어야 합니다.

6. 세금 납부: 교환 과정에서 발생한 현금(부트)이나 부채 감소액은 과세 대상이 될 수 있습니다.

7. 보고: 1031 교환을 수행한 해에 IRS Form 8824를 작성하여 제출해야 합니다.

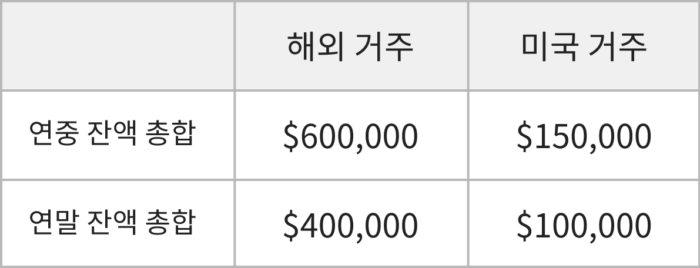

FATCA 대상 조건

해외자산의 총합이 연중에 어느 하루라도 아래의 기준금액을 초과했거나 또는 연말기준 금액을 초과했다면 FATCA 대상입니다.

부부 합산 세금보고자의 경우, 부부 중 한쪽만 FBAR 대상이라도 FATCA 는 부부의 해외자산의 총합이 기준이기 때문에, FBAR 의무가 없는 상대 배우자의 해외 금융계좌도 반드시 포함하여 판단해야 합니다.

<싱글 또는 부부 개별 신고>

<부부 합산 신고>

참고: 미 재무부 공시 환율($/KRW)

2021년 1188.92원, 2022년 1252.61원, 2023년 1299.22원, 2024년 1473.27원)

해외자산이란?

미국을 제외한 모든 해외(한국포함) 국가에 보유한 금융계좌(은행, 증권, 보험, 펀드, 채권) 및 비상장 주식 등이 해당합니다. 부동산은 해당하지 않습니다.

*금융계좌의 총 잔액이 FATCA 기준 금액 미만이라도 비상장 주식 소유시, 해당 주식 가액을 포함하여 FATCA 대상 여부를 고려해야합니다.

해외 거주란?

1. FATCA 보고연도 중의 어느 하루를 기점으로 그 날로부터 과거 연속된 12개월 동안 330일 이상을 미국 역외에 체류했다면 FATCA 대상 조건에서 해외 거주 기준을 적용합니다.

2. 부부 합산보고의 경우, 부부 중 한쪽이 1년 내내 미국에 거주했어도 다른 한쪽이 연속된 12개월 중 330일 이상 해외에 거주했다면 FATCA 대상 조건에서 해외 거주 기준을 적용합니다.

예시

1. 김철수+최영희 부부

① 김철수님: 한국 단기방문 외 계속 미국 거주

② 최영희님: 리엔트리 퍼밋 받고 한국에서 계속 거주

③ 철수+영희 부부 계좌잔액 총합: $150,000

→ 해외 기준 적용되어 FATCA 보고의무 없음

2. Jane Kim

① 2023 1월-2024년 1월 한국 파견근무, 이후 미국에서 계속 거주

② Jane 계좌 잔액 총합: $80,000

→ 보고연도 중 1월을 기준으로 2023 1월 ~ 2024년 1월 한국 거주였으므로 해외기준 적용되어 FATCA 보고의무 없음

Form 5471 Category3 보고대상

– 본인의 지분(직접/간접/*간주지분 포함)이 처음으로 10% 이상이 되었을 때

– 본인의 지분(직접/간접/간주지분 포함)이 10% 이상에서 10% 미만으로 내려갔을 때

– 본인의 지분(직접/간접/간주지분 포함)을 10% 이상 소유한 상태에서 영주권자/세법상거주자가 되었을 때

– 해외법인보고(Form 5471) Category 3으로 보고한 이후에 10% 이상 지분(직접/간접/간주지분 포함)을 추가로 취득했을 때

*간주지분 : 미국 신분에 상관없이 부모, 형제/자매, 배우자, 자녀, 직계존속, 직계비속이 직/간접적으로 소유한 지분

Form 5471 Category2 보고대상

– 본인 이외의 미국 납세자 주주의 지분(직접/간접/*간주지분 포함)이 처음으로 10% 이상이 되었을 때

– 본인 이외의 미국 납세자 주주의 지분(직접/간접/간주지분 포함)이 10% 이상에서 10% 미만으로 내려갔을 때

– 본인 이외의 미국 납세자 주주가 지분(직접/간접/간주지분 포함)을 10% 이상 소유한 상태에서 영주권자/세법상 거주자가 되었을 때

– 해외법인보고(Form 5471) Category 2로 보고한 이후에 미국 납세자 주주가 10% 이상 지분(직접/간접/간주지분 포함)을 추가로 취득했을 때

*간주지분 : 미국 신분에 상관없이 부모, 형제/자매, 배우자, 자녀, 직계존속, 직계비속이 직/간접적으로 소유한 지분

이사 비용 공제

< IRS>

2017년의 Tax Cuts and Jobs Act (TCJA)로 인해 2018년-2025년까지 대부분의 케이스에 적용이 불가합니다.※ 다만 현역 군인(Member of the Armed Force on Active Duty)이 군 관련 명령에 따라 이사를 하는 경우(Permanent change of station)는 예외로 인정되어 이사비용 공제를 받을 수 있습니다.

<필요한 정보>

이사 후의 주소, 이전 거주지로부터 새 직장과의 거리(Miles), 이전 거주지로부터 이전 직장과의 거리(Miles), 교통비 및 가구와 개인물품 보관 비용의 총합($), 이동중 숙박비($), 주차비 및 Toll 비용($), 주유비($), 새 거주지로 이사가기 위해 실제 운전한 운행거리(Miles)

< 주정부의 공통조건>

1. 현역군인이 아니어도 일부 주정부에 한해서 이사비용 공제가 가능합니다.

2. 공제 가능한 소득 제한이 없습니다.

3. 이사 후 새로운 근무지와 예전 거주지의 거리는 예전 거주지와 예전 근무지의 거리보다 최소 50 마일 이상이어야 합니다.

4. 이사 후 1년동안 새로운 근무지에서 최소 39주 이상 근무했어야 합니다.

5. Employer부터 받은 이사비용 지원금(Reimbursement) 보다 실제 지출비용이 더 클 경우에만 그 차액을 기입합니다.

<NY주 필요한 정보>

가구 개인물품등 이사비용, 교툥비, 여행비 (숙박비 포함, 식비 공제불가)의 총합

<CA주 필요한 정보>

이사 간 주소, 이전 거주지로부터 새 직장과의 거리(Miles), 이전 거주지로부터 이전 직장과의 거리(Miles), 교통비 및 가구와 개인물품 보관 비용의 총합($), 이동중 숙박비($), 주차비 및 Toll 비용($), 주유비($), 새 거주지로 이사가기 위해 실제 운전한 운행거리(Miles)

<HI주 필요한 정보>

- 필수 항목: 이사 날짜, 이전 거주지로부터 새 직장과의 거리(Miles), 이전 거주지로부터 이전 직장과의 거리(Miles), 교통비 및 가구와 개인물품 보관 비용의 총합($), 여행비용(숙박비 등, 식비 공제불가)

- 선택 항목: 이전 집주소, 새로운 근무지 주소, 이전 근무지 주소, 새로운 근무지 주소에서 일한 기간(Weeks)

개인정보 작성 FAQ 확인하기

소셜시큐리티 카드를 분실했는데, 꼭 제출해야하나요?

세금보고서에는 소셜시큐리티 카드상의 이름과 소셜시큐리티 번호로 작성되며, 소셜시큐리티 카드상의 이름과 세금보고서 상의 이름이 다를 경우 IRS에서 처리가 안될 수 있습니다.

따라서, 정확한 보고를 위해서 소셜시큐리티 카드 사본을 제출해주셔야 하나, 제출이 불가능한 경우, 소셜시큐리티 카드의 정보를 정확하게 알려주세요.

부모님이 소득이 없는데, 부양가족으로 포함해서 보고가 가능한가요?

부모님의 연간 총소득 (gross income) 이 $5,050 미만(2024년 기준)이고, 미국 세법상 거주자이며, 생활비의 50% 이상 지원하고, 일년 중 50% 이상 같이 거주하면 부양가족으로 넣고 보고할 수 있습니다.

※ 총소득 기준은 매해 달라지니, IRS 웹사이트에서 확인해주세요.

세법상 거주 시작일 계산

선천적 시민권자라면?

: 생년월일이 세법상 거주 시작일입니다.

해외 거주자가 해외에서 영주권을 취득했다면?

: 영주권을 받은 후, 미국에 처음 랜딩한 날짜가 세법상 거주 시작일입니다.

그 외 미국 비자로 미국에 체류했다면?

: 183일 거주 테스트 요건을 충족한 시점이며 크게 2가지 케이스가 있습니다.

1. 미국에 비자를 받고 거주한 해에 183일 테스트를 충족했다면 : 그 해의 미국 거주 시작일이 세법상 거주 시작일입니다.

2. 과거 F/M 또는 J/Q 비자로 미국에 거주한 적이 있다면 : 183일 거주 테스트 면제(Exempt individual)가 적용된 해를 제외한 183일 테스트를 충족한 날짜가 세법상 거주 시작일입니다.

※ 183일 거주 테스트와 183일 거주 테스트 면제의 정보는 아래에서 확인할 수 있습니다.

F/M, J/Q 의 세법상 거주자라면?

1. F 또는 M 비자로 생애 첫 미국 입국일부터 햇수로 6년째에 183일 테스트를 통과했다면 : 6년차의 1월1일이 세법상 거주 시작일입니다.

2. J 또는 Q 비자로 생애 처음으로 미국에 입국하여 햇수로 3년째에 183일 테스트를 통과했다면 : 3년차의 1월1일이 세법상 거주 시작일입니다.

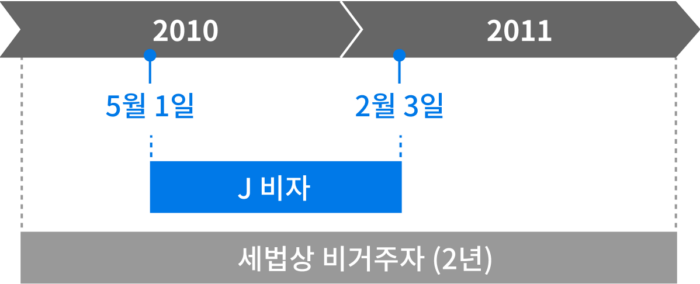

3. 과거 미국 거주시 F/M 비자와 J/Q 비자 두가지가 혼재한다면 : (예시 1, 2를 참고해 주세요.)

<예시 1>

- 미국 비자 거주 내역

1. 5/1/2010 – 2/3/2011: J비자

2. 1/31/2017 – 12/31/2021: F비자

- 세법상 비거주자 기간

1. 2010-2011년 (2년)

2. 2017-2019년 (3년)

- 세법상 거주자 계산

2020년 1월 1일이 세법상 거주 시작일입니다.

F 비자는 평생 5년만 세법상 비거주자(Exempt individual)가 가능하여, 2010-2011년(2년)과 2017-2019년(3년) 총 5년이 세법상 비거주자에 해당합니다.

<예시 2>

- 미국 비자 거주 내역

1. 1/31/2017 – 2/1/2023: F비자

2. 2/2/2021 – 12/31/2022: J비자

- 세법상 비거주자 기간

1. 2017 – 2/1/2021

- 세법상 거주자 계산

2021년 2월 2일이 세법상 거주 시작일입니다.

J 비자는 최근 6년간 exempt individual 적용이 2년 가능하여, 이미 2021년으로부터 과거 6년 중에 2년 이상 exempt 를 받았습니다. 따라서, J 비자 거주 시작인 2021년은 183일 테스트 대상이며, 2021년의 직전연도와 전전연도 2019-2020년은 F 비자의 exempt 기간으로 거주 일수가 0, 2021년은 2월 2일부터 거주일수를 카운트합니다. 그리하여 183일 테스트를 만족한 2021년 2월 2일이 세법상 거주 시작일입니다.

183일 거주 테스트 Substantial Presence Test

1. 대상:

F, J, L, H, K 등의 미국 비자 소지자

2. 조건:

아래 2가지 조건을 모두 만족해야 합니다.

– 조건 1: 세금 보고 연도에 최소 31일 이상 미국 체류했을 때 (즉 31일 미만 미국 체류 시에는 세법상 비거주자에 해당합니다.)

– 조건 2: 세금 보고 연도에 183일 초과하여 미국에 거주했을 때 (183일 기준: 세금보고 연도 거주일수 + 직전연도 거주일수의 1/3 + 전전연도 거주일수의 1/6)

3. 예시:

만약 2020년 미국 체류 120일, 2019년 미국 체류 200일, 2018년 미국 체류 0일이라면, 183일 거주 테스트의 아래 2가지 조건을 모두 만족하여 2020년은 세금 보고 대상이 됩니다.

– 조건 1: 세금보고 대상 연도 2020년에 대해 31일 이상 체류 조건 만족

– 조건 2: 3년 동안의 체류일수가 183일을 초과 (120일 + 200/3일 + 0/6일 = 187일)

183일 거주 테스트 면제 Exempt Individual

1. 183일 거주 테스트를 만족하더라도 아래의 경우, 세법상 비거주자 ( Nonresident Alien) 가 됩니다.

– G-4 비자: 평생 동안

– F, M(유학생 비자): 평생 햇수로 5년 동안

– J, Q(인턴, 연구원, 방문교수 비자): 최근 6년 중 햇수로 2년 동안

2. 예시:

① F-1 비자로 2013년 미국 입국, 2015년 10월부터 한국 체류 후 F-1으로 2016년 4월 재입국 후 현재까지 미국 체류 중인 경우

→ 햇수로 2013-2017년까지 세법상 비거주자에 해당하며, 2018년부터 세법상 거주자가 됩니다.

② J-1 비자로 2003년 미국 입국하여 2005년 한국 귀국, 2018년 J-1으로 미국 재입국하여 현재까지 미국 체류 중인 경우

→ 최근 6년 동안 햇수로 2018-2019년까지 세법상 비거주자에 해당하며, 2020년부터 세법상 거주자가 됩니다.

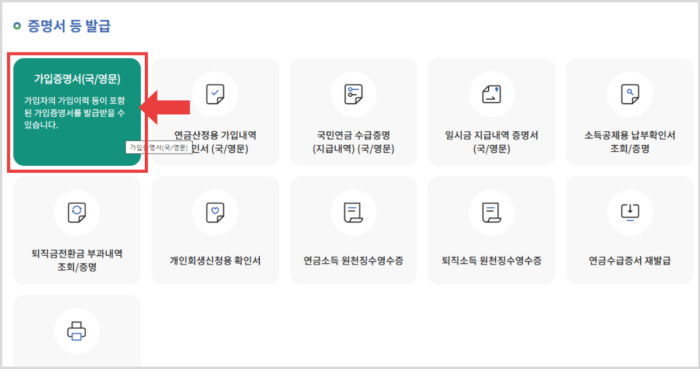

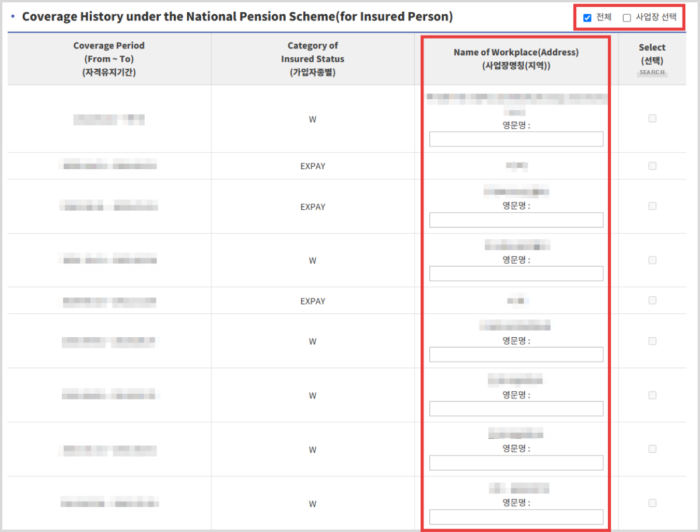

(영문) 국민연금 가입증명서 발급 방법

국민연금 가입 증명서는 국민연금공단 홈페이지에서 인터넷으로 발급 및 출력할 수 있으며, 제출 시에는 영문으로 준비해 주세요.

※ 위의 ‘새창으로 열기’를 클릭하시면, 스크린샷을 더 크게 볼 수 있어 한층 더 편리하게 확인하실 수 있습니다.

1. 파란색 ‘전자민원서비스’를 클릭합니다.

2. 자주 찾는 서비스에서 ‘가입증명서 발급’을 클릭합니다.

3. 개인로그인 인증 팝업이 뜨면, ‘확인’을 클릭하여 본인인증을 하셔야 합니다. 본인인증 선택권은 총 4가지이며 간편인증, 인증서, 카카오톡, 네이버페이 로그인이 있습니다. 이 중 고객님께 가장 간편한 방법을 택하여 인증을 완료해주세요.

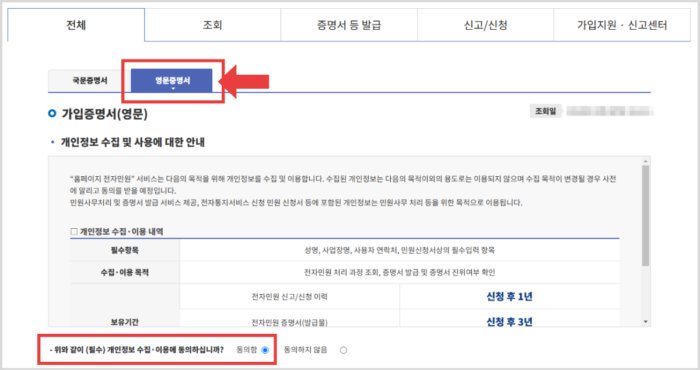

4. 인증 후, 증명서 등 발급에서 ‘가입증명서(국/영문)’ 을 클릭합니다.

5. 영문증명서를 선택합니다. 그리고 개인정보 동의 항목 세 가지를 모두 체크하고 확인 버튼을 클릭합니다.

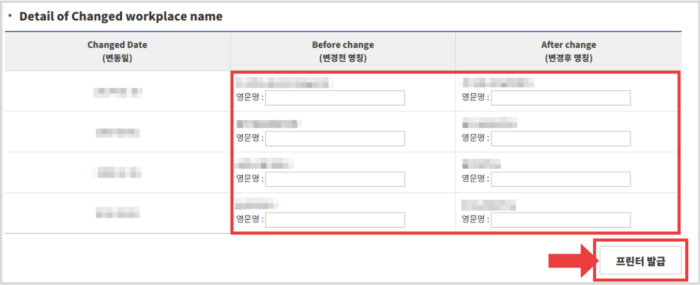

6. 전체 출력 또는 출력대상인 사업장을 선택하셔도 무방합니다. 빈칸에 사업장명의 영문명을 입력합니다.

사업장명 영문명이 변경되었다면, 변경전 명칭과 변경후 명칭을 입력합니다. 입력을 완료하면, 프린터 발급을 클릭합니다.

7. 발급용도와 여권상의 영문성명을 입력합니다. 그리고 확인 버튼을 클릭하여 출력합니다. 출력본을 스캔하여 스캔본을 제출해주세요.

부동산 취득정보 FAQ

부동산 취득정보의 필요성

미국 세법은 모든 사업 관련된 부동산에 대하여 건물과 토지의 가치를 분리하여, 건물 가격에 대해서만 감가상각을 적용합니다. 이는 해마다 비용으로써 세금보고에 적용해야하는 필수 사항이며, 세금을 줄여줍니다.

한편 해당 부동산을 양도할 때는 총 감가상각 비용만큼 부동산의 취득 원가를 낮추어서 양도소득을 계산해야만 합니다.

Q. 너무 오래전이라 정확한 부동산 정보를 구할 수 없습니다.

A. 최대한 개인 기록 및 공공기관의 서류를 바탕으로 정보를 확보하셔야 합니다. 만약 그마저도 불가능한 경우 세금보고서 작성을 위해서는 추정치라도 제공을 해주셔야 작업이 가능합니다.

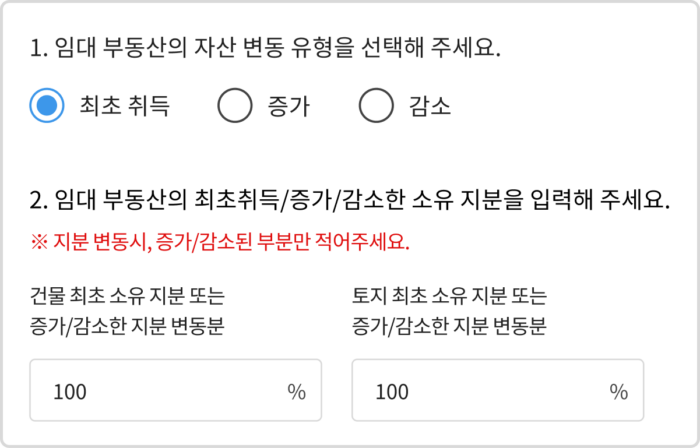

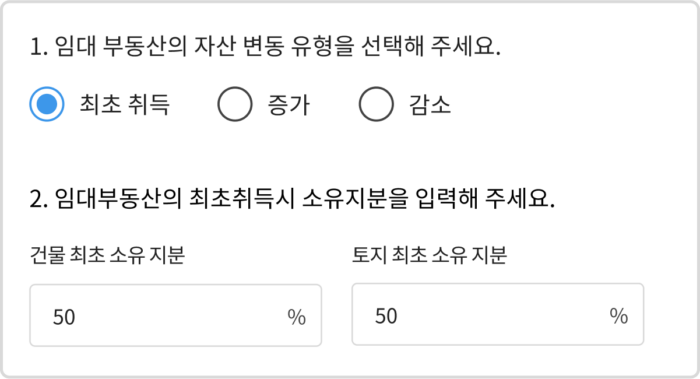

부동산 소유지분

소유지분

부동산에 대한 소유자의 비율을 뜻합니다. 이는 부동산을 여러 명이 공동으로 소유할 때 각자가 소유하고 있는 부분을 백분율로 표현한 것입니다.

Q. 아파트/공동주택의 경우 토지 소유 지분을 어떻게 입력해야 하는지 궁금합니다.

A. 건물 전체가 아닌 본인이 취득한 유닛(Unit) 1건, 즉, 한 가구에 대한 소유 지분입니다. 따라서 해당 유닛(한 가구)을 취득했을 때, 본인 명의 100% 라면, 건물과 토지에 대한 지분 모두 100% 가 됩니다.

예를 들어, 타인과 공동 명의로 반반씩 소유했다면, 건물과 토지에 대한 고객님의 소유 지분은 모두 50%가 됩니다.

부동산 장부가

건물 취득가와 토지 취득가

장부가: 구매가 + improvement – 누적감가상각비용

임대 부동산의 취득가는 감가상각 계산을 위해 반드시 건물과 토지가 따로 필요합니다. 취득가를 구성하는 건물가와 토지가가 각각 얼마씩인지 기재해주세요.

건물가 & 토지가 참고자료

• 또는 해당 임대 부동산에 대한 담당 한국 세무/회계사님께 확인해주세요.

※ 위 웹사이트는 참고용이며, 정확한 정보가 없을 수 있습니다. 각 사이트의 이용 방법 및 취득가에 대한 문의는 제공하지 않는 점 양해 부탁드립니다.

Q. 건물과 토지의 구분이 없는데 어떻게 금액을 입력하나요?

A. 건물과 토지의 가치가 분리된 금액을 구할 수 없다면 취득 당시의 주변 부동산 정보 또는 관공서의 객관적인 데이터를 최대한 참고하여 건물과 토지의 가치 비율이라도 확보하시기 바랍니다. 해당 비율을 전체 취득가에 적용하여 건물과 토지의 각 금액을 구해야 합니다.

Q. 아버지께 주택을 증여 받았고, 아버지도 오래전 할아버지에게 증여를 받았습니다. 이 경우 취득가를 어떻게 써야하나요?

A. 미국 세법에서는 증여를 통해 취득한 부동산은 증여자의 취득가가 곧 수증자의 부동산 취득가가 됩니다.따라서 최초 증여자인 할아버지의 부동산 구매가(건물, 토지 각각)를 기재해야합니다.

Q. 아파트를 상속받았습니다. 상속받은 아파트의 취득가는 무엇이 기준인가요?

A. 상속받은 부동산의 상속 평가액이 기준이 되며, 건물 평가액과 토지 평가액을 각각 기재해주세요.

부동산 임대 용도 비율이란?

부동산 임대 용도 비율 (Business use %)이란?

부동산 임대 용도 비율 (Business use %)이란? 부동산이 임대 목적으로 사용된 비율을 의미합니다. 이는 부동산의 전체 사용 면적 중에서 임대 목적으로 사용된 부분을 계산합니다.

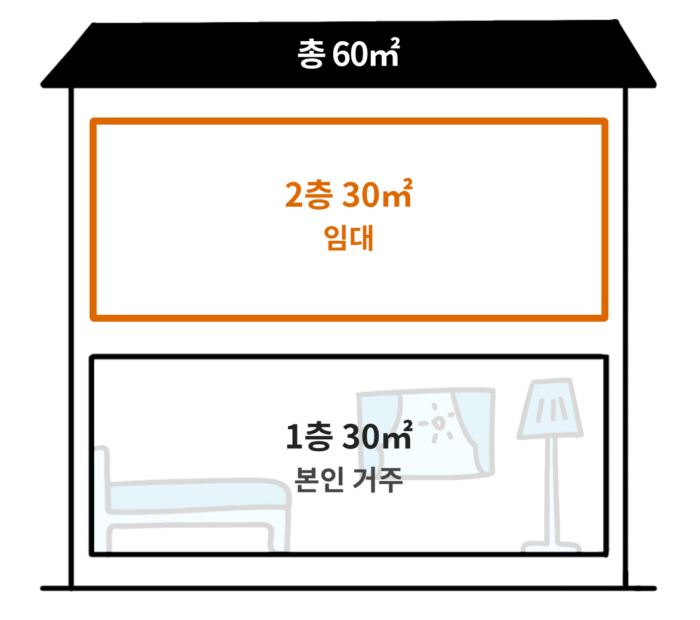

임대 목적 사용 비율 계산 예시

예시1)

임대를 주고 있는 총 60㎡ 규모의 주택이 있습니다. 이 주택의 2층 30㎡은 타인에게 임대 중이고, 나머지 1층 30㎡은 본인이 거주하고 있습니다. 이 경우, 주택의 임대 용도 비율은 50%입니다.

예시2) 공실 기간이 있을 경우

일산 상가건물 B는 2층짜리 건물로, 각 층이 하나의 오피스로 구성되어 있습니다. 이 건물의 50%를 소유하고 있다고 가정합니다.

• 통합 손익계산서를 기준으로, 건물의 50%는 임대 중이고 나머지 50%는 개인 작업실로 사용되고 있습니다. 이 경우, 임대 용도 비율은 50%입니다.

• 중간에 공실 기간이 있었더라도, 여전히 임대 용도 비율은 50%로 유지됩니다.

즉, 공실 기간과 관계없이 임대 용도는 임대 중인 면적 기준으로 계산됩니다.

예시3) 별도의 손익계산서가 있을 경우

이태원에 위치한 빌딩A는 4층짜리 건물로, 각 층에 두 개의 호실이 있습니다. (101호, 102호, 201호, 202호, 301호, 302호, 401호, 402호) 이 건물의 50%를 소유하고 있다고 가정합니다.

• 101호: 별도의 손익계산서가 있으며, 100% 임대를 주고 있는 경우, 임대 용도 비율은 100%입니다.

• 201호: 별도의 손익계산서가 있으며, 50%는 임대 중이고 나머지 50%는 개인적으로 사용 중이라면, 임대 용도 비율은 50%가 됩니다.

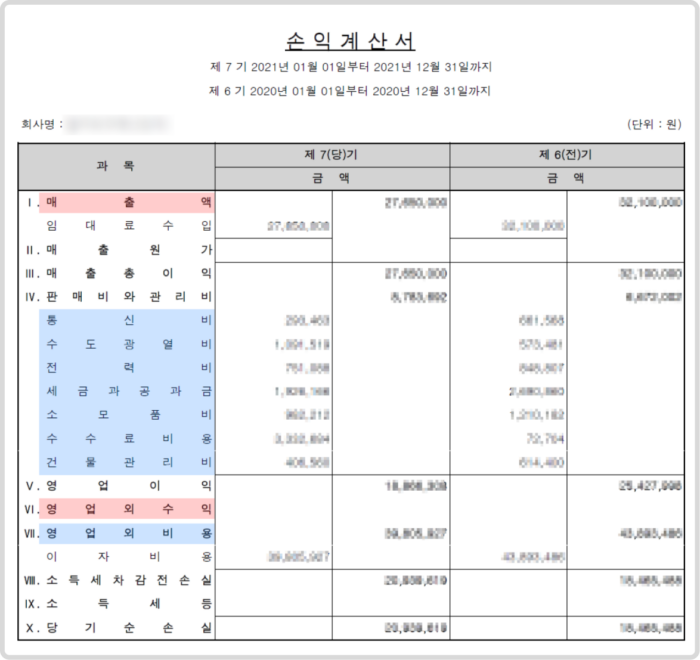

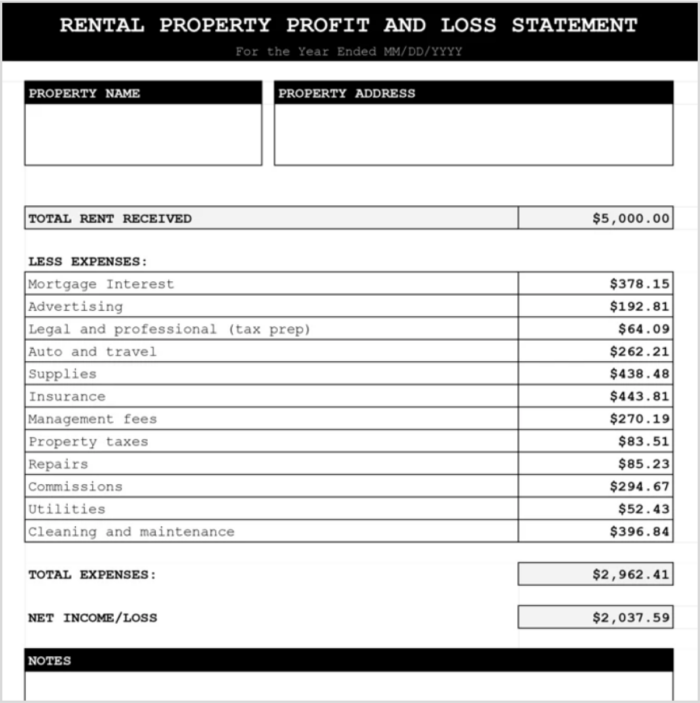

손익계산서 작성 가이드

1. 임대 부동산 관련 경비 처리 안내

- 일부 지분을 소유했더라도, 손익계산서 그대로 (100% 기준) 입력해주세요.

- 한국에 납부한 토지/건물 재산세, 종합부동산세, 수리비 등 실제 발생한 임대 부동산 관련 비용만 경비 처리가 가능합니다.

- 영수증은 반드시 보관해주세요.

- 종합소득세 납부액과 종합지방소득세 납부액은 임대 부동산 경비에 해당하지 않습니다. (Foreign Tax Credit 적용 대상)

2. 한국 손익계산서 상의 소득과 여러가지 비용에 대한 각 항목을 다음의 안내에 따라 입력해주세요.

1. 매출액과 영업외 수익을 ‘임대소득’에 입력해주세요.

※ 입력 불필요한 손익계산서 상의 항목 : 매출총이익, 영업이익, 소득세차감전손실/이익, 당기순손실/이익

2. 판매비와 관리비, 영업외 비용의 하위 항목들을 ‘임대비용’에 입력해주세요.

※ 입력 불필요한 손익계산서 상의 항목 : 기부금, 소득세등, 벌금, 과료, 과태료, 감가상각비

※ 본인의 손익계산서에 나온 항목과 동일한 항목명이 없는 경우, 유사한 항목란에 입력해주세요.

3. 예시 항목에 없는 비용의 경우, ‘기타비용’에 입력해주세요.

3. 한국 손익계산서 상의 각 항목을 아래의 표를 참고하여 포털사이트에 입력해주세요.

<임대소득 (매출액 및 영업외수익)>

| 한국 손익계산서 항목 | 스마트택스 항목 (IRS 서식 기준) |

|---|---|

| 임대료 수입 | 매출(Rental income) |

| 이자수익, 잡이익, 카드포인트수익, 보조금수익 | 기타수입(Misc income) |

<임대소득 (판매비와 관리비 및 영업 외 비용)>

| 한국 손익계산서 항목 | 스마트택스 항목 (IRS 서식 기준) |

|---|---|

| 임대료 수입 | 매출(Rental income) |

| 차량유지비 | 사업용 자동차 비용(Auto) |

| 여비교통비 | 여행비용(Travel) |

| 건물관리비 | 청소비 및 유지비(Cleaning and maintenance) |

| 지급수수료 | 수수료(Commissions) |

| 보험료 (개인보험료 제외) | 보험료(Insurance) |

| 협회비 | 법률 등 전문서비스료 (Legala & other professional fees) |

| 대출이자 | 대출이자(Mortgage interest paid to banks) |

| 이자비용 | 기타 이자(Other interest) |

| 수선비 | 수리비(Repairs) |

| 소모품비 | 비품비(Supplies) |

| 세금과공과 | 종합소득세 신고 & 납부한 세금 외 기타세금 (재산세 포함) |

| 통신비, 수도광열비, 전력비 | 공과금(Utilities) |

| – | 유형자산 감가상각비(Depreciation expense) |

| – | 광산, 석유, 가스 등 광물자원 감모비 (Depletion expense) |

| – | 자동차 렌트비(Vehicle rental) |

| – | 무형자산 상각비(Amortization expense) |

<기타 비용>

스마트택스항목에 있는 항목의 금액을 바로 기입하시고, 없는 항목들은 한글로 직접 입력해주세요.

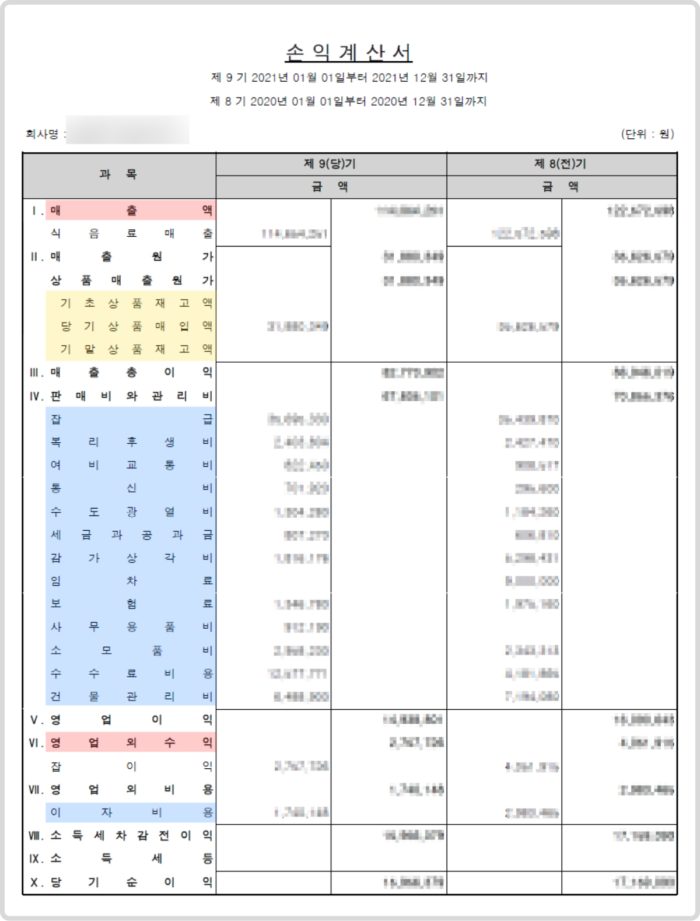

사업 손익계산서 작성가이드

사업 소득 관련 경비 처리 안내

- 해당 사업 소득과 관련된 1099-NEC 서류가 있다면, 1099-NEC 소득을 포함한 총 소득금액을 입력해주세요. (1099-NEC: 미국 소재의 업체로부터 받은 1년 동안의 총소득 금액이 명시된 세무 서류)

- 일부 지분을 소유했더라도, 손익계산서 그대로 (100% 기준) 입력해주세요.

- 영수증은 반드시 보관해주세요.

한국 손익계산서 상의 소득과 여러가지 비용에 대한 각 항목을 다음의 안내에 따라 입력해주세요.

1. 매출액과 영업외 수익을 ‘매출액, 기타수입’에 입력해주세요.

※ 입력 불필요한 손익계산서 상의 항목 : 매출총이익, 영업이익, 소득세차감전손실/이익, 당기순손실/이익

2. 매출원가의 하위 항목들을 ‘매출원가’에 입력해주세요.

3. 판매비와 관리비, 영업외 비용의 하위 항목들을 ‘임대비용’에 입력해주세요.

※ 입력 불필요한 손익계산서 상의 항목: 기부금, 소득세등

※ 본인의 손익계산서에 나온 항목과 동일한 항목명이 없는 경우, 유사한 항목란에 입력해주세요. (예 : 통신비, 전력비, 수도광열비가 모두 손익계산서에 기재되었다면, 해당 비용의 총합을 기입해주시면 됩니다.)

4. 예시 항목에 없는 비용의 경우, ‘기타비용’에 입력해주세요.

한국 손익계산서 상의 각 항목을 아래의 표를 참고하여 포털사이트에 입력해주세요.

<사업소득(매출액 및 영업 외 수익)>

| 한국 손익계산서 항목 | 스마트택스 항목 (IRS 서식 기준) |

|---|---|

| 매출액 | 매출(Gross receipts) |

| 이자수익, 잡이익, 카드포인트수익, 보조금수익 | 기타수입(Misc income) |

<매출원가>

| 한국 손익계산서 항목 | 스마트택스 항목 (IRS 서식 기준) |

|---|---|

| 기초재고액 | 기초재고액(Inventory at beginning of year) |

| 구매비용 | 구매비용(Purchases) |

| 기타원가비용 | 매출 원가에 포함되는 비용(제조업종의 경우 제조과정에서 직접적으로 발생한 운송비, 인건비, 보관비용, 원자재비용 등) |

| 기말재고액 | 기말재고액(Inventory at end of year) |

<사업비용(판매비와 관리비 및 영업외 비용>

| 한국 손익계산서 항목 | 스마트택스 항목 (IRS 서식 기준) |

|---|---|

| 광고선전비 | 광고비(Advertising) |

| 차량유지비 | 자동차 비용(Car and truck expenses) |

| 지급수수료, 판매수수료 | 수수료(Commissions & fees) |

| 외주용역비(치과기공료 포함), 인적용역비, 잡급 | 계약직 급여(Contract labor) |

| Depletion(광산, 석유, 가스 채굴사업에 해당) | Depletion |

| 감가상각비, 무형자산상각비 | 감가상각비(Depreciation) |

| 복리후생비 | 직원 혜택비용 (Employee benefit programs, 직원 건강보험 포함) |

| 보험료 | 각종 보험료(Insurance-other than health) |

| 이자비용 | 대출이자(Interest) |

| 협회비 | 법률 등 전문서비스료 (Legal & other professional services) |

| 사무용품비 | 사무용품비(Office expenses) |

| – | 직원 연금지원비(Pension and profit-sharing plans) |

| 임차료, 리스료 | 임대 및 리스비(Rent or Lease) |

|

건물관리비, 수선 |

수리 및 관리비(Repairs and maintenance) |

| 소모품비, 의약품비, 의료 소모품비 | 각종 용품비(Supplies) |

| 세금과공과(재산세 포함, 소득세는제외) | 재산세 및 라이센스비 (Taxes and licenses (not from 1098))<기타 비용> |

| 여비교통비, 출장비 | 여행비용(Travel) |

| 식비, 접대비 | 식비 및 접대비(Meals) |

| 통신비, 전력비, 수도광열비 | 각종 공과금(전기, 수도등)(Utilities) |

| 급여와 임금, 제수당, 일용급여, 퇴직급여 | 직원 급여비(Gross wages before work credits) |

<기타 비용>

스마트택스 손익계산서의 기타비용 항목 금액을 바로 기입하시고, 없는 항목들(예: 보상비, 포장비 등)은

한글로 직접 입력해주세요.

자동차 비용 공제

Standard mileage deduction

• 해당 차량에 대한 비용처리 첫 해에 이 공제방법을 적용시, 추후 Actual expense 방법으로 변경 가능합니다.

• 보통 Heavy driver (예. Uber driver) 에게 유리합니다.

• 평소 마일리지 기록을 잘 해두어야합니다.

Actual expense deduction

• 해당 차량에 대한 비용처리 첫 해에 이 공제방법을 적용시, 추후 다른 방법으로 변경이 불가능합니다.

• 자동차 감가상각 적용이 가능합니다.

• 차량 운행량이 크지 않은 경우 유리합니다.

• 세부 지출내역을 공제 받기때문에 영수증 등 지출 증빙 자료를 잘 보관해야 합니다.

주(State)별 연장신청 안내

※ 납부할 세금이 있는 경우, 연방 또는 주정부의 예상 세금을 납부해야 가산세 및 이자를 피할 수 있습니다. 주정부는 각 주정부 홈페이지에서 예상 납부액을 납부해주세요.

1. 자동으로 연장되는 주

자동으로 주 세금 보고 연장이 되어 별도의 연장신청이 필요하지 않습니다.

Alabama, California, Colorado, Idaho, Illinois, Iowa, Louisiana, Maine, Massachusetts, Minnesota, Montana, New Hampshire, Utah, Virginia, Wisconsin

2. IRS 연장신청 시 자동 연장되는 주

IRS에 연장신청을 하면 자동으로 주 세금 보고도 연장됩니다.

Arizona, Arkansas, Delaware, Georgia, Kansas, Kentucky, Michigan, Mississippi, New Mexico, North Carolina, North Dakota, Ohio

3. 세금을 납부해야 Late Filing Penalty가 없는 주

납부세액을 충분히 납부하여야 연장이 됩니다. 그렇지 않으면 제출 지연 벌금(Late filing penalty)가 부과됩니다. (예: HI주 90%, NJ주: 80%, NH주: 100%)

Connecticut, District of Columbia, Hawaii, Indiana, Maryland, Missouri, Nebraska, New Jersey, Oklahoma, Oregon, Pennsylvania, Rhode Island, South Carolina, Vermont, West Virginia

4. 연장신청이 불필요한 주 (소득세 보고 의무 없음)

Alaska, Florida, Nevada, South Dakota, Tennessee, Texas, Washington, Wyoming

※ 예외: Washington 주는 WA주 사이트에서 직접 연장을 해야 합니다. Washington 주는 25만 불 초과의 자본 이득(Capital gain)이 있을 경우(부동산 제외), 세금 보고 대상이기에 연장신청이 필요합니다.

기입 방법 안내

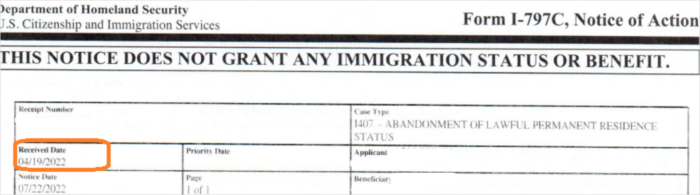

영주권 Form I-797C (I407 – ABANDONMENT OF LAWFUL PERMANENT RESIDENCE STATUS)

우측 상단의 Received Date를 입력해주세요.

해당되는 연기 소득 항목

- Eligible Deferred Compensation Items에 해당되는 항목

a. 미국 세법상 특정 유형의 연기된 소득401(k) 또는 403(b)와 같은 퇴직연금 계좌(qualified retirement plan)에서 발생하는 소득. 비적격 퇴직플랜(non-qualified deferred compensation) 계약에서 발생하는 소득.

b. 퇴직 후 연금 소득고용주가 제공한 퇴직 연금 소득, 즉 연기된 퇴직 소득.

c. 주식옵션 및 기타 고용 혜택보상이 연기된 상태의 주식옵션이나 성과급 등도 포함될 수 있습니다. - Covered Expatriate에게 적용되는 세금 규정

a. 지급 시점에 미국 국세청(IRS)이 원천징수세를 부과합니다. 이 세율은 보통 30%로 고정됩니다.

b. 일반 자산에 부과되는 Exit Tax(퇴출세)는 Eligible Deferred Compensation Items에 대해 직접 적용되지 않습니다. 대신, 지급 시 소득으로 간주되어 과세됩니다.

비적격 이연 보상 항목 및 과세 안내

- Ineligible Deferred Compensation Items

a. 미국 외 국가의 고용주로부터 제공된 연기된 보상.

b. 비미국 기업이 관리하는 퇴직플랜 또는 연금플랜.

c. IRS가 인정하지 않는 비공식적 연기된 보상 약정(예: 고용주와의 개인적 계약).

d. 401(k) 또는 403(b)와 같은 미국 IRS 인증 플랜이 아닌 해외 퇴직 계좌.

e. 특정 주식옵션 또는 주식보상세금상 자격을 갖추지 못한 주식옵션이나 기타 지분형 보상. - Covered Expatriate에게 적용되는 세금 규정

a. 해당 항목의 현재 가치가 시민권 또는 영주권 포기 시점에 Exit Tax 과세 대상이 됩니다. 마치 해당 자산이 포기 시점에 처분(sale)된 것처럼 간주하고, 평가 차익에 대해 세금을 부과합니다.

b .지급 시 원천징수세(30%)가 적용되지 않습니다. 대신, 이미 Exit Tax를 통해 과세됩니다.

c. 미국 세법은 해당 보상의 현재 시장 가치를 평가하며, 이 가치가 과세 기준이 됩니다.

특정 세금 이연 계정 및 과세 안내

- Specified Tax Deferred Account

a. Traditional IRA (Traditional IRA)

b. Roth IRA (Roth IRA)

c. 401(k), 403(b), 457(b) 등 고용주가 제공하는 퇴직플랜.

d. Simplified Employee Pension (SEP) IRAs

e. Savings Incentive Match Plans for Employees (SIMPLE) IRAs

f. Coverdell Education Savings Accounts (ESA)교육비를 목적으로 세금이 연기되는 계좌

g. Health Savings Accounts (HSA) 및 Archer Medical Savings Accounts (MSA)

h. Qualified Tuition Programs (529 Plans)

- Covered Expatriate에게 적용되는 세금 규정

a. Specified Tax Deferred Account 내 모든 소득은 포기 시점에 전액 인출된 것처럼 간주됩니다. 이로 인해 해당 소득이 즉시 과세됩니다.

b. 일반적으로 해당 소득에 대한 미국 세금율이 적용됩니다.

c. 계좌에서 실제로 인출되기 전에는 원천징수세가 부과되지 않습니다. 하지만 Exit Tax 계산 시, 계좌 내 모든 금액이 소득으로 간주됩니다.

d. Specified Tax Deferred Account는 일반 자산에 부과되는 Exit Tax 면제 금액(2024년 기준 $914,000)에 포함되지 않습니다.

비신탁 신탁 수혜자 세금 규정 안내

- Nongrantor Trust는 신탁이 독립적인 과세 주체로서 작동하며, 설립자가 자산의 통제권을 포기하고 신탁 소득의 세금 책임을 신탁 또는 수익자에게 이전하는 구조입니다.

- Covered Expatriate에게 적용되는 세금 규정

a. Covered Expatriate는 포기 당시 Nongrantor Trust에서 발생하는 소득을 수익자로 간주하여 세금이 부과될 수 있습니다.

b. 신탁에서 수익자에게 분배되는 소득에 대해 미국에서 원천징수세가 부과될 수 있습니다.

시가 평가 자산 의제 매각 손익 안내

Covered Expatriate로 분류된 개인이 특정 자산을 실제로 매각하지 않더라도, 마치 포기 시점에 해당 자산을 전부 시장 가격(Market Value)으로 매각한 것처럼 간주하고 손익을 계산하는 방식을 의미합니다.

비현금 기부 공제를 위한 준비사항과 필요한 서류들

자격 있는 공익단체 확인 방법 (IRS Tax Exempt Organization Search – TEOS)

IRS의 공식 웹사이트에 접속하여, “Search for Tax Exempt Organizations” 버튼을 클릭합니다. 단체의 이름 또는 EIN(고유 식별 번호)를 입력해 기부 공제 적용이 가능한 단체인지 검색할 수 있습니다.

비현금 기부 영수증 보관 의무

모든 비현금 기부: 자선 단체로부터 받은 영수증을 반드시 보관해야 합니다. 영수증에는 기부 날짜, 기부 자산의 설명, 그리고 자선 단체의 이름이 포함되어야 합니다.

$250 이상 기부: 자선 단체로부터 서면 확인 (예: Acknowledge letter)을 받아야 합니다.

고액 기부 시 필요한 Appraisal (감정서)

$5,000 이상의 자산 기부: 자격을 갖춘 평가사의 Appraisal (감정서)가 필요합니다. 주로 고가의 미술품, 주식, 부동산 등의 고액 기부 자산에 해당됩니다.

감정서(Appraisal) 요건

– 감정사 자격: 감정서는 IRS 기준을 충족한 감정사(해당 자산에 대한 공식 교육과 경력이 있는 전문가)가 작성해야 합니다.

– 감정 날짜: 감정은 기부일로부터 60일 이내에 이루어져야 하며, 기부 연도의 세금 신고 마감일까지 완료되어야 합니다.

– 자세한 설명: 감정서에는 기부 자산의 상태, 사용 이력(있을 경우), 그리고 자산의 세부 설명이 포함되어야 합니다.

– 공정 시장 가치(FMV): 감정사는 기부 자산의 공정 시장 가치(FMV)를 산정해야 합니다. FMV는 자산이 시장에서 판매될 수 있는 가격을 의미합니다.

– Form 8283 작성: 감정사는 Form 8283(비현금 자선 기부 양식)의 B 섹션을 작성하고 서명해야 하며, 이는 납세자가 세금 보고서와 함께 제출해야 합니다. (해당 Appraisal과 Form 8283을 세금 보고서에 첨부해야 합니다. 자료가 없을 경우 기부금 공제를 받을 수 없습니다.)

Form 8283 작성 수임료: $100/건

Roth Conversion & Recharacterization 정보

Recharacterization

한 유형의 IRA 납입금을 다른 유형의 IRA 납입금으로 변경하는 것을 말합니다. 예를 들어, Roth IRA에서 traditional IRA로 변경하는 것이 Recharacterization입니다.

Conversion

Traditional IRA 또는 SEP IRA, SIMPLE IRA에 적립된 자산을 Roth IRA로 이전(전환)하는 절차를 말합니다.

이 과정에서 기존 IRA 자산이 Roth IRA로 옮겨지면서, 기존 IRA에서 세금 공제를 받은 금액은 전환 시점의 과세 소득으로 처리됩니다.

Recharacterization vs Conversion

– Recharacterization: 기존 납입금을 다른 IRA 유형으로 변경하여 초과 납입 수정이나 세금 공제 전략에 활용

– Conversion: Traditional IRA 자산을 Roth IRA로 전환하여 미래의 비과세 혜택을 누림

IRA Recharacterization 예시

1. Roth IRA 소득 한도 초과

B씨는 소득이 증가해 Roth IRA의 소득 한도를 초과한 사실을 세금 신고 전에 알게 되었습니다. 초과 납입 벌금을 피하기 위해 Roth IRA 납입금을 traditional IRA로 Recharacterization합니다.

2. 세금 공제 요건 변경

C씨는 Employer를 통해 퇴직 계획에 가입되어 있어 traditional IRA 납입금이 세금 공제가 되지 않는다는 것을 알게 되었습니다. Roth IRA로 Recharacterization해 인출 시 세금 혜택을 누릴 수 있도록 변경합니다.

IRA Conversion 예시

A씨는 $7,000의 Traditional IRA를 Roth IRA로 전환하기로 결정했습니다.

– Traditional IRA로 납입한 $7,000은 MAGI 소득초과로 세금공제를 받지 않았습니다.

– ROTH IRA로 전환된 $7,000 역시 추후 인출시 비과세 처리됩니다.

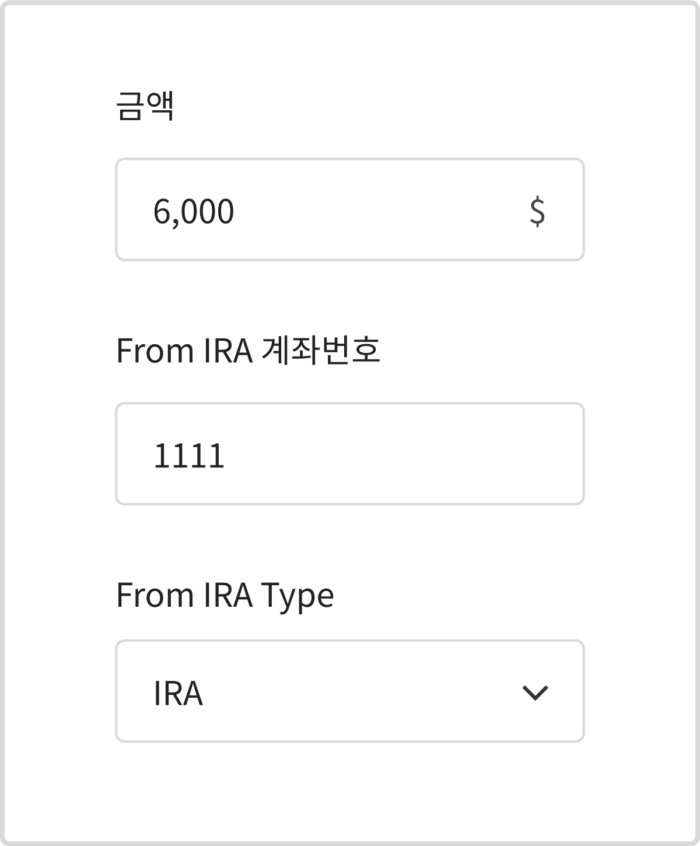

Roth Conversion Transfer 작성 가이드

예를 들어, Traditional IRA(계좌번호:1111)에서 Roth IRA(계좌번호:2222)로 Conversion했을 때, 해당 Roth IRA(계좌번호:2222)에서 아래와 같이 작성해주세요.

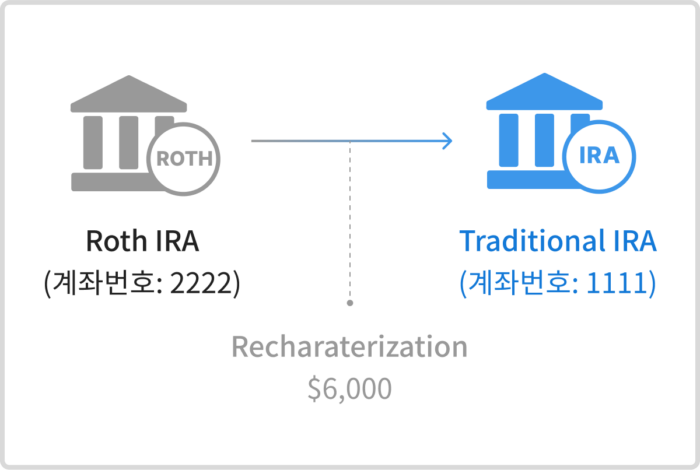

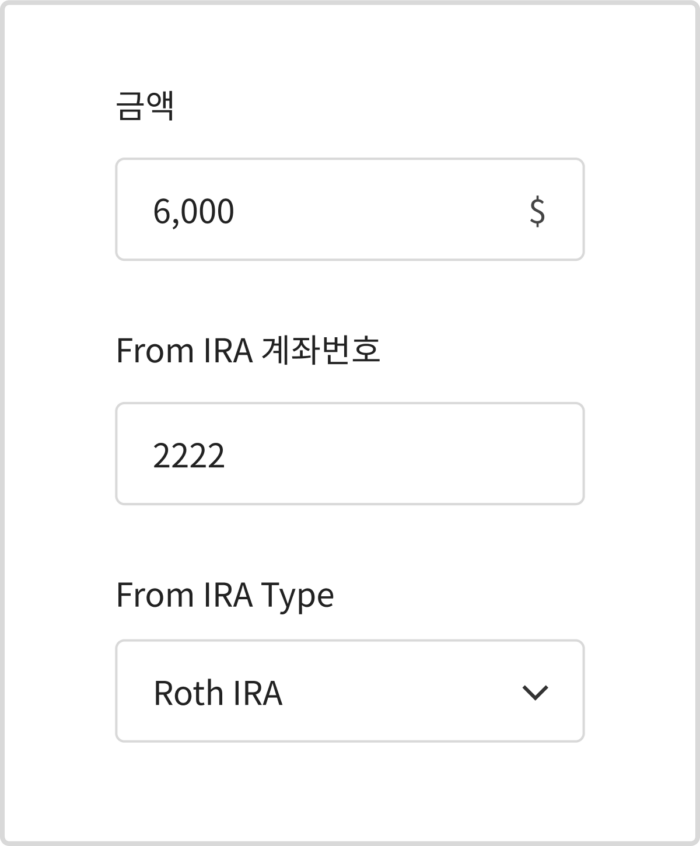

Recharacterization Transfer 작성 가이드

예를 들어, Roth IRA (계좌번호:2222)에서 Traditional IRA(계좌번호:1111)로 Recharacterization 되었을 때, 해당 Traditional IRA(계좌번호:1111)에 대하여 아래와 같이 작성해주세요.

전기차 구매 공제

EV 세액 공제 기본 조건 (2020-2024)

– 배터리 용량: 차량의 전기 배터리 용량이 최소 4 kWh 이상이어야 하며, 배터리 크기에 따라 최대 공제 금액이 결정됩니다.

– 새로운 차량 구매: 해당 세액 공제는 새로운 차량 구매 시에만 적용됩니다.

*2023년부터 중고차도 EV 세액 공제가 적용 가능 (참조: fueleconomy.gov)

– 판매자 요건: 공제 혜택을 받기 위해서는 미국 인증 제조업체 또는 딜러로부터 차량을 구매해야 합니다.

– 최대 공제 금액: 최대 $7,500까지 공제가 가능하며, 이는 배터리 용량과 제조사에 따라 달라질 수 있습니다.

– 제조사별 한도: 200,000대 이상의 EV가 판매된 제조사는 세액 공제 혜택이 단계적으로 줄어들며, 일정 판매량을 초과하면 혜택이 중단됩니다. Tesla와 GM은 2020년 기준으로 이 한도를 초과했으나, 일부 모델이 다시 공제 대상에 포함되었습니다.

– 최종 조립지 요건 (2023년 적용): 2023년부터는 차량의 최종 조립이 북미에서 이루어진 경우에만 공제 혜택을 받을 수 있습니다.

– 배터리 구성 요건 (2023년 적용): 배터리 내 중요한 광물 및 부품의 일정 비율이 미국 또는 미국과 FTA를 체결한 국가에서 조달된 경우에만 세액 공제가 적용됩니다.

제조사별 주요 공제 적용 차종 (2020-2024)

1. 2020년~2022년 주요 차종

– Tesla Model 3 (2020년 이후 한도 초과로 공제 대상에서 제외)

– Tesla Model S, Model X (한도 초과 후 공제 제외)

– Chevrolet Bolt EV (GM도 2020년 한도 초과로 공제 제외)

– Nissan Leaf

– Hyundai Kona Electric

– Kia Niro EV

– BMW i3

– Audi e-tron

– Jaguar I-PACE

– Ford Mustang Mach-E

– Porsche Taycan

2. 2023년 이후 주요 차종 (IRA 법에 따른 북미 최종 조립 요건 적용)

– Tesla Model 3 (일부 모델 공제 대상 포함)

– Tesla Model Y

– Chevrolet Bolt EV & EUV (2023년 다시 공제 대상 포함)

– Ford F-150 Lightning

– Ford Mustang Mach-E

– Rivian R1T

– Rivian R1S

– Lucid Air

– Nissan Ariya

– Cadillac Lyriq

– Volkswagen ID.4 (미국 조립 모델에 한해)

추가 차종 확인: consumerreports.org

추가 고려 사항 (2023년부터 적용)

– 고소득자 제한: 단독 $150,000 이상, 부부 합산 $300,000 이상의 고소득자는 공제 혜택을 받을 수 없습니다.

– 차량 가격 상한: SUV 및 트럭의 경우 차량 가격이 $80,000 이하, 세단 및 기타 차량은 $55,000 이하이어야 공제 대상이 됩니다.

전기차 충전기기 설치비용 공제

전기차 충전소 (EV Charger) 크레딧 적용가능 조건

- 충전 시설이 차량이 충전되는 위치에 있어야 합니다.

- 충전 시설을 해당 과세 연도에 설치해야 합니다.

- 납세자 및 배우자가 이 충전시설을 처음으로 사용했어야 합니다.

- 미국내에서 해당 시설이 설치 및 사용되어야 합니다.

- 본인의 주 거주지에 설치되어야 합니다.

- (2023, 2024년에 한하여) 시설이 적격 인구 조사 지역에 위치해야 합니다. 적격 인구 조사지역에 만족할 경우, GEOID라고 하는 고유번호가 주어집니다.

거주지 주소를 검색해 GEOID 확인하기 >

(위 웹페이지에서 거주지 주소를 검색하여 11자리 숫자인 Census Tract FIPS를 확인해주세요. 그 숫자가 GEOID입니다.)

주택 전기 발전기 설치 공제

공제 가능 설비 목록

Solar electric, Solar water heating, Fuel cell property, Small wind energy, Geothermal heat pump property

공제적격 기준

주택은 미국내 주거주지여야 하며, 임대주택이나 임대 목적의 부동산에는 적용되지 않습니다.

주거용 청정 에너지 세액 공제 (Residential Energy Credit)

주거용 청정 에너지 세액 공제를 받으려면 청정 에너지 설비가 다음 기준을 충족해야 합니다.

– 태양열 온수기: Solar Rating Certification Corporation 또는 해당 주에서 인정한 유사 기관의 인증을 받아야 합니다.

– 지열 열펌프: 구매 시점에 유효한 Energy Star 기준을 충족해야 합니다.

– 배터리 저장 기술: 최소 3킬로와트시(kWh)의 용량을 가져야 합니다.

– 중고 청정 에너지 설비: 공제 대상이 아닙니다.

– 공제 대상 비용: 설치 준비, 조립, 초기 설치 작업 및 주택과 연결하는 배관이나 배선 작업에 대한 노동비용이 포함될 수 있습니다.

– 주로 지붕이나 건물 구조 역할을 하는 기존 건축 자재는 공제 대상이 아닙니다. 예를 들어, 태양광 패널을 지지하는 지붕 트러스나 기존의 전통적인 지붕 재료는 공제 대상이 아니지만, 태양광 에너지를 생성하는 태양광 지붕 타일과 태양광 지붕재는 공제 대상이 될 수 있습니다.

주정부의 렌트비 공제 조건

공제 조건을 꼼꼼히 확인후, 내역을 기입해주세요.

포털에 내역을 기입하여도 조건을 만족하지 않으면 공제가 적용되지 않는 점과 수임료에서 차감되지 않는 점을 미리 알려드립니다.

< 렌트비 공제 대상 주정부 >

CA, IN, MA, MI, NJ, NY, WI, RI주

※ CA, NY, RI 주: 필히 공제 조건을 확인 후 해당이 없으면 체크하지 마세요.

※ MA, NJ, WI주: 1년 렌트비 총합만 필요합니다.

※ IN, MI주: 1년중 렌트 개월수, Landlord 이름과 주소, 렌트비 총합이 필요합니다.

<CA주 렌트비 공제 조건>

1. 소득 제한이 있습니다.

① 싱글 또는 부부개별 세금 보고의 경우, $52,421 이하

② 부부합산, 세대주 신고, 적격 생존 배우자 신고의 경우 $104,842 이하

2. 캘리포니아에서 최소 반년 동안 렌트비 지불을 해야 합니다.

3. 해당 부동산은 세금 면제 대상이 아니어야 합니다.

4. 부양가족으로 신고하는 사람과 본인이 거주하면 안됩니다.

5. 본인 또는 배우자가 과세 연도에 재산세 면제를 받지 않았어야 합니다.

<조건을 만족했다면 필요한 정보>

납세자의 렌트 여부

참조 사이트 바로가기 >

<NY주 렌트비 공제 조건>

1. 소득 제한이 있습니다.

2. Filing status에 관계없이 $18,000 이하

3. 납세자 본인 또는 함께 거주하는 가족 중 누군가가 렌트비를 지불해야 합니다.

4. 납세자와 가족이 매일 평균 $450 이하의 렌트비를 지불했으며, 이 금액에는 난방, 가스, 전기, 가구, 식사 비용이 포함되지 않아야 합니다.

5. NY주에서 6개월 이상 렌트했어야 합니다.

<조건을 만족했다면 필요한 정보>

1년 렌트 총합

참조 사이트 바로가기 >

<RI주 렌트비 공제 조건>

저소득층 (Filing status에 관계없이 $39,275 미만)이며 65세 이상 또는 장애가 있어야 받을 수 있는 공제입니다.

<조건을 만족했다면 필요한 정보>

Landlord 이름과 주소, 렌트비 총합

참조 사이트 바로가기 >

이사비용 공제

공제 조건을 꼼꼼히 확인후, 내역을 기입해주세요.

스마트택스에 내역을 기입하여도 조건을 만족하지 않으면 공제가 적용되지 않는 점과 수임료에서 차감되지 않는 점을 미리 알려드립니다.

< IRS>

2017년의 Tax Cuts and Jobs Act (TCJA)로 인해 2018년-2025년까지 대부분의 케이스에 적용이 불가합니다.

※ 다만 현역 군인(Member of the Armed Force on Active Duty)이 군 관련 명령에 따라 이사를 하는 경우(Permanent change of station)는 예외로 인정되어 이사비용 공제를 받을 수 있습니다.

<필요한 정보>

이사 후의 주소, 이전 거주지로부터 새 직장과의 거리(Miles), 이전 거주지로부터 이전 직장과의 거리(Miles), 교통비 및 가구와 개인물품 보관 비용의 총합($), 이동중 숙박비($), 주차비 및 Toll 비용($), 주유비($), 새 거주지로 이사가기 위해 실제 운전한 운행거리(Miles)

< 주정부의 공통조건>

1. 현역군인이 아니어도 일부 주정부에 한해서 이사비용 공제가 가능합니다.

2. 공제 가능한 소득 제한이 없습니다.

3. 이사후 새로운 근무지와 예전 거주지의 거리는 예전 거주지와 예전 근무지의 거리보다 최소 50 마일 이상 멀어야 합니다.

4. 이사후 1년동안 새로운 근무지에서 최소 39주 이상 근무했어야 합니다.

5. Employer부터 받은 이사비용 지원금(Reimbursement) 보다 실제 지출비용이 더 클 경우에만 그 차액을 기입합니다.

<NY주 필요한 정보>

가구 개인물품등 이사비용, 교툥비, 여행비 (숙박비 포함, 식비 공제불가)의 총합

참조 사이트 바로가기 >

<CA주 필요한 정보>

이사 간 주소, 이전 거주지로부터 새 직장과의 거리(Miles), 이전 거주지로부터 이전 직장과의 거리(Miles), 교통비 및 가구와 개인물품 보관 비용의 총합($), 이동중 숙박비($), 주차비 및 Toll 비용($), 주유비($), 새 거주지로 이사가기 위해 실제 운전한 운행거리(Miles)

참조 사이트 바로가기 >

<HI주 필요한 정보>

– 필수 항목: 이사 날짜, 이전 거주지로부터 새 직장과의 거리(Miles), 이전 거주지로부터 이전 직장과의 거리(Miles), 교통비 및 가구와 개인물품 보관 비용의 총합($), 여행비용(숙박비 등, 식비 공제불가)

– 선택 항목: 이전 집주소, 새로운 근무지 주소, 이전 근무지 주소, 새로운 근무지 주소에서 일한 기간(Weeks)

참조 사이트 바로가기 >

조세협약 소득공제 조건, 혜택

제20조 [교직자]

<혜택 조건>

– 공공목적의 교육 또는 연구를 위해 미국에 임시 체류

– 2년 이하의 예상 체류 기간

– 대학 또는 기타 인가된 교육기관에서 근무

<혜택 사항>

미국 체류 기간 동안 발생한 소득에 대해 최대 2년간 세금 면제

2년 초과 시 면제 혜택이 종료됨

<예시>

한국에서 초청된 A 교수님이 미국 대학에서 2년간 연구와 강의를 진행합니다. 이 경우, A 교수님은 2년 동안 미국에서 발생한 소득에 대해 세금을 면제받을 수 있습니다.

제21조 [학생 및 훈련생]

<혜택 조건>

– 학생 또는 연수생으로서 일시적 목적으로 미국에 체류 중

– 개인이 5개 과세연도를 초과하지 않는 경우 (일반 학생의 경우)

<혜택 사항>

21-1. 일반 학생/연수생:

– 근로 소득 $2,000까지 비과세

– 5과세년도 동안 혜택 가능

21-2. 한국 기업 파견 연수생:

– 1년을 초과하지 않는 기간 동안 소득 $5,000까지 비과세

21-3. 미국 정부 후원 프로그램 참여자:

-1년을 초과하지 않는 기간 동안 소득 $10,000까지 비과세

<예시>

1. F-1 비자로 미국에서 유학 중인 B 학생이 캠퍼스 내 파트타임 근로를 통해 연간 $2,000의 소득을 얻습니다.

이 소득은 비과세로 처리됩니다. 또한 B 학생이 받은 장학금도 세금이 면제됩니다.

2. 한국 회사에서 미국으로 1년간 연수를 온 C씨는 미국에서 발생한 소득 중 $5,000까지 세금을 면제받을 수 있습니다.

3. 한국 정부의 추천을 받아 미국의 특정 연구 프로그램에 참가한 D 연구원은 1년 동안 발생한 소득 중 $10,000까지 비과세 혜택을 받을 수 있습니다.

제22조 [정부 기능]

<혜택 조건>

– 정부 기능 수행을 위해 공공기관 또는 피고용인으로서 임시로 미국에 체류

– 일반 체약국의 공공 자금으로 보수가 지급되는 경우

<혜택 사항>

– 정부 기능 수행으로 인한 임금, 급료, 퇴직연금, 보험연금 등이 전액 비과세

<예시>

한국 외교관인 E 씨가 미국에 파견되어 한국 대사관에서 근무하면서 한국 정부로부터 임금을 지급받습니다. 이 경우, E 씨가 받는 급여는 미국에서 과세되지 않습니다.

IP PIN 발급여부 확인 방법

IP PIN(Identity Protection PIN) 안내

IP PIN 은 IRS가 납세자의 신분도용 피해가 의심되거나 피해를 받았다면, 매년 초에 Identity Protection PIN 번호 레터를 발송해줍니다. 이 레터를 받은 분은 반드시 IP PIN 을 알려주셔야 세금보고 E-filing 이 가능합니다.

• CP01A Notice에 기재된 6자리 숫자

• IRS 웹사이트에 계정이 있다면, 로그인하여 IP PIN 발급 여부를 확인할 수 있습니다.

• 지난 과세연도에 IP PIN을 발급 받았다면, 이번 과세연도에도 발급됩니다.

• 부부합산 신고자가 IP PIN을 발급 받았다면, 부부 각각의 PIN 번호가 필요합니다.

• IRS가 IP PIN을 발급하였으나, 본인이 PIN 번호를 분실 또는 IRS 웹사이트 로그인이 불가능하여 번호 확인이 안된 경우, 우편으로 세금보고서를 제출하게 됩니다.

IRS 본인 계정 만드는 방법

IRS My Account에 회원가입을 하시면 이 IP PIN을 확인하실 수 있습니다.

가입시 영문주소 및 미국 소재 전화번호가 필요합니다.

위 두개가 없으시면 이 링크의 안내대로 본인확인 절차를 거치시면 됩니다.

(가입 도우미와 Video call를 하셔야 할 수 있습니다)

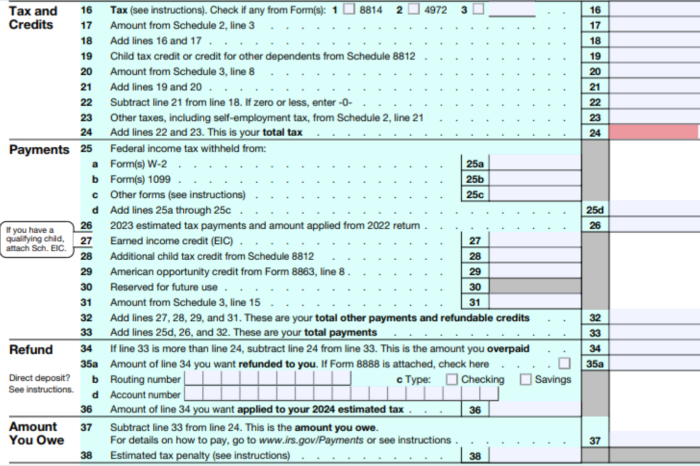

IRS 예상세액 작성 가이드

예상 세액 납부 및 관련 사항

– 예상 세액을 낼 때 실제 세액보다 적게 낸 경우, 차액에 대해서 가산세 및 이자가 발생합니다.

– 예상 세액을 실제 세액보다 많이 낸 경우 IRS로부터 차액을 돌려 받습니다.

– 작년 세금액의 100%를 연장신청과 함께 납부하시는 것이 좋습니다.

– 4/15까지 미납시 지연 이자와 벌금이 발생합니다.

– Tax year 2024년의 소득과 기납부 세금(원천징수, Estimated tax 납부, 각종 tax credit)이 지난해의 금액과 비슷하다면 작년에 세금보고서와 함께 납부한 금액의 100%를 연장신청과 함께 납부하시는 것이 좋습니다.

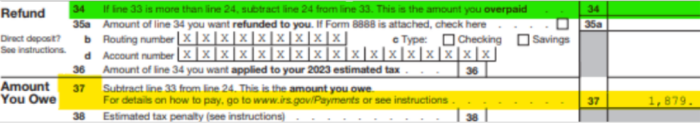

1. 2023년 세금보고서 Form 1040의 하단

① Line 34 (Refund)

• Refund 금액이 있으면 연장 세액은 $0이 됩니다.

② Line 37 (Amount you owe)

• Amount you owe 금액이 있으면 그 금액을 연장 세액으로 정하시면 됩니다.

• 단, 작년과 비교해 소득, 택스크레딧, 세금 납부액에 큰 변동이 없는 경우에 한합니다.

2. 예상 세금이 없는 경우, $0을 입력해주세요.

세금보고 유형(Filing Status)이 부부합산 보고(MFJ)인 경우, 배우자를 포함한 모든 소득에 대한 예상 세액을 입력해주세요.

연장 세액 계산 수임 안내

올해 처음으로 미국 세금 보고를 하거나, 부동산 매도나 주식 매도 등 특별한 소득이 발생하여 보다 정확한 예상 세금 계산이 필요한 경우, 연장 세액 계산을 요청하실 수 있습니다.

수임료: IRS $100, 주정부 $100/건

State 예상세액 작성 가이드

예상 세액 납부 및 관련 사항

– 예상 세액을 낼 때 실제 세액보다 적게 낸 경우, 차액에 대해서 가산세 및 이자가 발생합니다.

– 예상 세액을 실제 세액보다 많이 낸 경우 주정부로 부터 차액을 돌려 받습니다.

– 작년 세금액의 100%를 연장신청과 함께 납부하시는 것이 좋습니다.

– 4/15까지 미납시 지연 이자와 벌금이 발생합니다.

– Tax year 2024년의 소득과 기납부 세금(원천징수, Estimated tax 납부, 각종 tax credit)이 지난해의 금액과 비슷하다면 작년에 세금보고서와 함께 납부한 금액의 100%를 연장신청과 함께 납부하시는 것이 좋습니다.

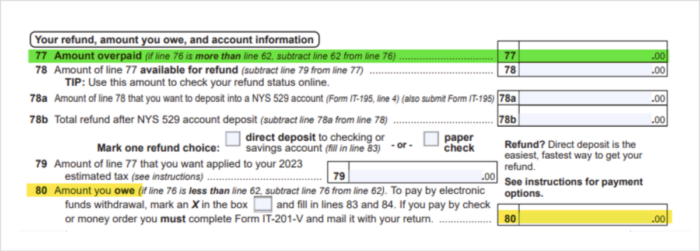

[예시] NY주 보고서 (IT-201)

1. Line 77의 Amount overpaid에 금액이 기입되어 있다면: 연장 $0

(단, 2023년의 뉴욕주 소득과 세금 그리고 미리 납부된 세금이 변동없을때)

2. Line 80의 Amount you owe에 금액이 기입되어 있다면: 연장세액으로 적어줍니다. (단, 전년도와 소득,공제,크레딧,세금납부가 비슷한 경우에 한함)

※ 타주 보고서도 형식이 비슷합니다. 참고해서 작성하시면 됩니다.

연장 세액 계산 수임 안내

– 올해 처음으로 미국 세금 보고를 하거나, 부동산 매도나 주식 매도 등 특별한 소득이 발생하여 보다 정확한 예상 세금 계산이 필요한 경우, 연장 세액 계산을 요청하실 수 있습니다.

– 수임료: IRS $100, 주정부 $100/건

ITIN을 신청하는 자녀의 구비서류

- 6세 미만 : 미국 의료 기록* (아래 상세 내용 참조)

- 6세 이상 – 18세 미만 : 미국 학교 기록*(아래 상세 내용 참조)

- 18세 이상 : 미국 학교 기록, 미국 은행 기록, 미국 임대 계약서 및 미국 공과금 고지서, 미국 운전 면허증, 미국 State ID card 등 해당 서류

미국 의료 기록*

아래의 정보가 반드시 포함이 된 의료 서류를 준비해주세요. 한 가지라도 누락시 IRS의 ITIN 발급이 거절될 수 있습니다.

- 예방 접종 기록만 허용됩니다.

- 기록 내용

– 환자 이름

– 환자 생년월일

– 환자 의료 내역/진료 일자 기록

– 환자 주소

- 의료기관 정보

진료를 마지막으로 받은 의사, 병원 또는 클리닉의 이름, 주소 및 전화번호

- 추가 정보

만약 위의 정보가 서류에 명시되어 있지 않다면, 의사, 병원 또는 클리닉의 공식 레터헤드가 포함된 레터를 준비해야합니다. 레터에는 상기의 모든 필요 정보와 레터 작성 날짜가 반드시 나와있어야 합니다.

- 기록 날짜

의료 기록은 Form W-7 신청일로부터 12개월 이내에 작성된 것이어야 합니다.

미국 학교 기록*

아래의 정보가 반드시 포함이 된 학교 서류를 준비해주세요. 한 가지라도 누락시 IRS의 ITIN 발급이 거절될 수 있습니다.

- 학교 학기 종료일: Form W-7 신청일로부터 12개월 이내에 종료된 학기

- 공식 성적표 또는 생활기록부: 학교 또는 교육부와 동등한 기관에서 발급된 공식 문서

- 서명: 학교 관계자 또는 교육부 관계자의 서명

- 날짜: 서류 발급일(작성일)

- 학생 이름

- 과목 및 성적 (6세 이하인 경우 제외)

- 성적 평가 기간 (6세 이하인 경우 제외)

- 학교 이름 및 주소

멀티 통화 계좌 작성 가이드

하나의 외화계좌에 두가지 이상의 외화 통화가 들어 있다면?

예를 들어, “112233” 외화 계좌에 JPY, USD 두 가지의 통화가 있습니다.

1. 계좌 추가하기 버튼을 클릭하여 계좌 정보를 입력합니다.

• 계좌번호: 112233

• 체크박스: ‘멀티 통화가 있는 계좌입니다’ 체크

• 통화: JPY 선택 후 JPY 잔액 및 금융소득 정보 입력

2. 다시 계좌 추가하기 버튼을 클릭하여 동일한 계좌번호를 입력합니다.

• 계좌번호: 112233

• 체크박스: ‘멀티 통화가 있는 계좌입니다’ 체크

• 통화: USD 선택 후 USD 잔액 및 금융소득 정보 입력

3. 해외금융계좌 페이지가 저장되면, 계좌번호 뒤에 자동으로 통화기호가 붙여지며, 그 계좌번호가 FBAR/FATCA에 반영됩니다.

(예: 122333JPY, 122333USD)

거래 작성 가이드

매도한 수량을 기준으로, 해당 매도에 대한 매수 정보를 선입선출에 따라 한줄에 기입합니다.

• 세금 보고 대상 연도 중에 실현된 모든 매도건에 대하여 빠짐없이 입력해주세요.

• 매수금액, 매도금액: 매수 또는 매도시의 주식 단가에 수량을 곱한 금액을 입력합니다.

(매수비용 또는 매도비용을 합산하지 말아주세요)

• 매수비용, 매도비용: 매수 또는 매도시에 발생한 거래세, 수수료가 있을 경우 해당 금액을 입력합니다.

• 매수/매도 시의 비용(거래세, 수수료)이 발생했다면 매수/매도비용 칸에 입력해주세요.

• 매수한 수량과 매도한 수량이 다른 경우, 매도 수량을 기준으로 해당하는 매수 정보(매수일, 매수금액)를 기입되어야 합니다.

※ 주식 매수만 있고, 매도가 없는 것은 신고 대상이 아닙니다.

※ 주식 종목명은 영어로 기입해주세요.

ABC 전자의 매수, 매도 내역의 입력 방법 예제

1. 거래종류A : 분할 매수 후 전량을 한번에 매도한 경우

(각 매수 기준으로 해당 매도금액을 비율로 나누어 매수/매도 정보가 한줄에 기입되어야 합니다.)

<거래내역>

<기입방법>

2. 거래종류B : 매수한 수량을 분할 매도한 경우

(각 매도 기준으로 해당 매수금액을 비율로 나누어 매수/매도 정보가 한줄에 기입되어야 합니다.)

<거래내역>

<기입방법>

3. 거래종류C : 분할 매수 후 분할 매도한 경우

(각 매도 기준으로 해당 매수금액을 비율로 나누어 매수/매도 정보가 한줄에 기입되어야 합니다.)

<거래내역>

선입선출 방식에 따른 매매 내역을 정리합니다.

보유 주식 중 가장 먼저 매수한 주식이 12/31/2022의 10주라고 가정하면, 1/10/2023에 매도한 40주는 선입선출에 의해 12/31/2022 매수 10주와 1/1/2023의 매수 90주 중 30주를 매도한 것입니다.

따라서 1/10/2023에 매도한 40주의 매수가는 100,000원(10,000원 X 10주) + 600,000원(20,000원 X 30주) = 700,000원입니다.

<기입방법>

비용 작성시 유의사항

Insurance 비용

• 오바마 케어 보험(Affordable Care Act)은 비용 처리 대상이 아닙니다.

Travel 비용

• Travel 비용 불가: 출퇴근 교통비, 단거리 교통비

• Travel 비용 처리 가능: 하루 이상 걸리는 장거리 여행/출장 및 컨벤션 등 규모가 큰 비즈니스 모임

Meal 비용

• Meal 비용 불가: 업무중 일반 식사비

• Meal 비용 처리 가능: 하루 이상 걸리는 출장중 식비

• 납세자 및 납세자의 직원이 해당 식사자리에 참석해야 하며 이 식비는 고객, 컨설턴트, 또는 다른 비즈니스를 위한 식사에 지출된 것이어야 합니다.

(미국 임대) 부동산 장부가

건물, 토지 장부가

장부가: 구매가 + improvement – 누적감가상각비용

임대 부동산의 취득가는 감가상각 계산을 위해 반드시 건물과 토지가 따로 필요합니다. 취득가를 구성하는 건물가와 토지가가 각각 얼마씩인지 기재해주세요.

건물가 & 토지가 참고자료

해당 임대 부동산이 위치한 카운티(County)의 Property Assessment 웹사이트에서 확인할 수 있습니다.

<예시>

“40 Middle Neck Rd a1, Great Neck, NY 11021”의 Property Value를 확인하려면:

1. 구글에서 “Nassau County Property Assessment”를 검색합니다.

2. 각 카운티에서 운영하는 “Property Assessor” 또는 “Land Record Look Up (.gov)” 사이트 링크를 클릭합니다.

3. 해당 임대 부동산의 주소를 입력해 부동산 구매 연도의 토지와 건물의 Value를 확인합니다. (아래 이미지 참고)

| Valued Year | Tax Year | Appraised Land Values ($) | Appraised Imps Values ($) | Appraised Total ($) |

|---|---|---|---|---|

| 2024 | 2025 | 542,000 | 1,570,000 | 2,112,000 |

4. 확인한 토지와 건물의 Value를 기준으로 건물과 토지의 비율을 계산합니다.

5. 계산된 비율을 부동산의 구매가에 적용합니다.

Q. 아파트를 상속받았습니다. 상속받은 아파트의 취득가는 무엇이 기준인가요?

A. 상속받은 부동산의 상속 평가액이 기준이 되며, 건물 평가액과 토지 평가액을 각각 기재해주세요.

(미국 임대) 손익계산서 작성가이드

1. 사업 소득 및 임대 부동산 관련 경비 처리 안내

- 해당 사업 소득에 관련된 1099 소득이 있다면, 1099 소득을 포함한 총 소득 금액을 입력해주세요.

- 일부 지분을 소유했더라도, 손익계산서 그대로 (100% 기준) 입력해주세요.

- 토지/건물 재산세, 수리비 등 실제 발생한 임대 부동산 관련 비용만 경비 처리가 가능합니다.

- 영수증은 반드시 보관해주세요.

2. 손익계산서 상의 소득과 여러가지 비용에 대한 각 항목을 다음의 안내에 따라 입력해주세요.

Stock Plan Transactions Supplement가 반드시 필요한 경우

Form 1099-B

주식 거래의 기본 정보만 담고 있어 RSU, 스톡 옵션과 관련된 세부 내역을 모두 포함하지 못합니다.

Supplement

- 부여 가격, 취득일, 제한 해제 등 RSU, 스톡 옵션과 관련된 중요한 정보를 추가로 제공합니다.

- 각 거래의 과세 구조를 명확히 구분해 설명합니다.

- 취득가(Cost Basis)와 관련된 정보를 상세히 제공해 세금 보고 시 불필요한 오류를 줄이고, 정확한 보고가 가능하도록 돕습니다.

RSU, Stock Options, ESPP등

일반 주식 거래와 달리 양도 소득 외에 보상 소득이 발생할 수 있습니다.

정리 사이트 및 주의사항

가상화폐 세금보고 준비 방법

대부분의 가상화폐 거래소는 세금보고용 거래 내역을 자동으로 정리해주지 않으므로, 별도의 웹사이트를 통해 거래 내역을 정리하고 세금보고 서식을 준비해야 합니다.

- 대표 가상화폐 거래 정리 사이트: CoinTracker, CoinLedger, Koinly 등

- 정리 사이트에서 제공받은 모든 서식을 세금 신고 자료에 누락 없이 업로드해주세요. (예: Form 8949, Schedule 1, Schedule D, Income Report)

⚠︎ 주의해주세요!

일부 미국 거래소는 소득 종류에 따라 세금 문서인 1099를 발행하므로, 가상화폐 거래 정리 사이트가 필요하지 않을 수 있습니다.

- 1099-MISC 발행 거래소: Binance US, Bitstamp Earn, BlockFi, Coinbase, Crypto.com, Kraken, eToro, Gemini, Venmo 등

- 1099-B 발행 거래소: BlockFi, Cash App, eToro USA, Robinhood, Uphold 등

- 1099-K 발행 거래소: Bitstamp, Cash App, Crypto.com, eToroUSA, Gemini, Venmo 등

⚠︎ 자료 제출시 주의해주세요!

Ordinary income(Crypto rewards, Staking, Interest, Mining 등)이 포함된 Income Report가 자주 누락됩니다. 제출 전에 반드시 확인해주세요. 또한, Coinbase에서 제공하는 거래 내역서는 사용이 불가하니, 반드시 Form 8949와 같은 요청된 서식으로 제출해야 합니다.

소득 코드

Box 1. 소득 코드 (Income Code): 코드별 소득 유형

이자 (Interest)

01: 미국 채무기관이 지급한 일반 이자

02: 부동산 담보 대출에 대한 이자

03: 외국 법인을 지배하는 미국 법인에 지급된 이자

04: 외국 법인이 지급한 이자

05: 세금 면제 약정 채권 이자

22: 국내 법인 또는 파트너십의 외국 지점 예금에 지급된 이자

29: 예금 이자

30: 최초 발행 시 할인된 채권의 원금 할인액(OID)

31: 단기 원금 할인액(OID)

33: 대체 지급금 – 이자(Substitute payment—interest)

51: 특정 공공 거래 또는 공개된 유가증권에 대한 이자

54: 특정 공공 거래 또는 공개된 유가증권에 대한 대체 지급금 – 이자

배당금 (Dividend)

06: 미국 법인이 지급한 일반 배당금

07: 직접 배당률에 해당하는 배당금

08: 외국 법인이 지급한 배당금

34: 대체 지급금 – 배당금(Substitute payment—dividends)

40: IRC 섹션 871(m)에 따른 기타 배당금 상당액

52: 특정 공공 거래 또는 공개된 유가증권에 대한 배당금

53: 특정 공공 거래 또는 공개된 유가증권에 대한 대체

지급금 – 배당금

56: 결합 거래 규칙 적용으로 발생한 IRC 섹션 871(m)에 따른 배당금 상당액

기타 (Other)

09: 자본 이득(Capital gains)

10: 산업 로열티

11: 영화나 텔레비전 저작권 로열티

12: 기타 로열티(예: 저작권, 소프트웨어, 방송, 보증료)

13: 특정 공개 유가증권에 대한 로열티

14: 부동산 수익 및 천연 자원 로열티

15: 연금, 연금 보험, 이혼 위자료 및/또는 보험료

16: 장학금 또는 연구비 지급금

17: 독립적인 개인 서비스에 대한 보상

18: 의존적인 개인 서비스에 대한 보상

19: 교육 활동에 대한 보상

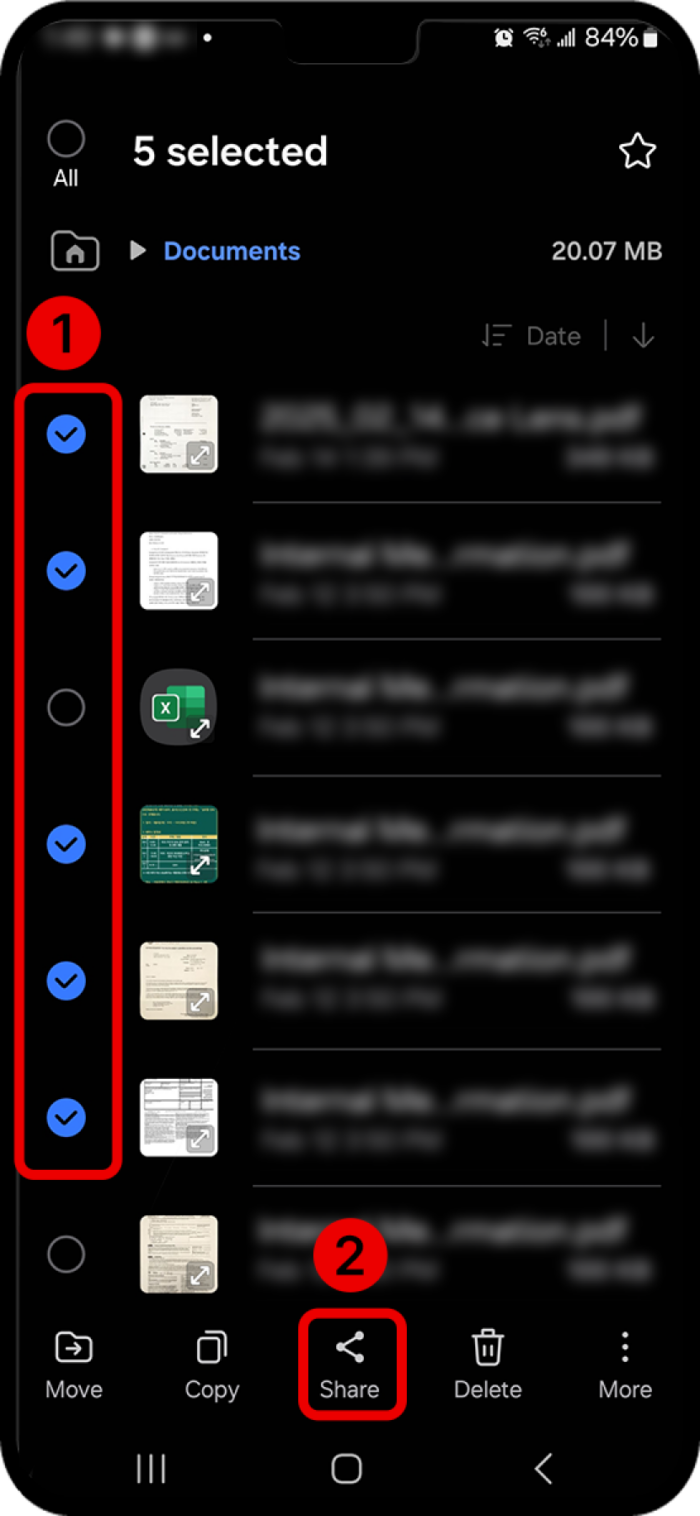

세금 입력 가이드

Form 1040 금액 항목

– 2019년 세금: Line16 Total tax 금액을 기입해주세요.

– 2020 – 2023년 세금: Line24의 금액을 기입해주세요. (위 이미지 참고)

주의!

최종 납부액(Amount you owe) 항목은 작성 대상이 아닙니다.

부부 합산 vs 개별

부부가 미국 세금보고를 할 때 부부합산 신고(Married Filing Jointly)와 부부개별 신고(Married Filing Separately) 중 어느 것을 선택할지에 따라 세금 부담이 크게 달라질 수 있습니다.

각각의 경우에 유리한 선택은 다음과 같습니다.

1. 부부합산 신고가 유리한 경우

일반적으로 부부합산 신고가 대부분의 경우에 세금적으로 유리합니다.

1) 부부의 소득 차이가 클 때

한쪽 배우자의 소득이 낮거나 없고, 다른 배우자의 소득이 높은 경우에는 부부합산 신고를 선택하면 더 낮은 세율을 적용받습니다. 소득이 높은 배우자의 최고 세율이 부부합산보고를 할 때 더 낮게 적용되기 때문입니다.

2) 특정 세액 공제를 받을 때

부부합산 신고는 다음과 같은 세액공제를 받을 수 있지만, 부부개별 신고는 불가능합니다.

– Earned Income Tax Credit (근로소득 세액공제)

– Child and Dependent Care Credit (자녀 및 부양가족 돌봄 공제)

– American Opportunity Tax Credit (교육 공제)

– Lifetime Learning Credit (교육비 공제)

2. 부부개별 신고가 유리한 경우

1) 배우자 중 한 명이 외국에 거주하는 경우

부부 중 한 명이 미국에 거주하고, 다른 한 명은 해외에 거주하는 경우, 해외 거주에 의한 공제 혜택 적용 방식에 따라 부부개별 신고를 할 경우, 세금이 줄어들 수 있습니다.

2) 부부가 각각 다른 주(State)에 거주하고 있는 경우

일반적으로 대부분의 주정부(State)는 IRS와 같은 신고유형(Filing Status)으로 보고해야 합니다. 각각 다른 주에 거주하고 있는 부부가 IRS에 부부합산 신고를 하는 경우, 각각의 주정부에 부부합산 신고를 하게 됨으로써 배우자의 소득이 실제 거주하지 않는 주에도 보고되어 세금이 계산될 수 있습니다.

3) 배우자 중 한 명이 세금 문제나 재정적으로 신뢰하기 어려울 때

– 한쪽 배우자가 세금을 정확히 보고하지 않거나 문제가 있는 경우, 부부개별 신고를 선택하면 다른 배우자의 책임을 분리할 수 있습니다.

예: 배우자가 부정확한 세금 보고로 인해 IRS 조사를 받을 위험이 있다면, 부부개별 산고로 보고하여 법적 책임을 독립적으로 유지합니다.

4) 소득이 낮은 배우자가 의료비가 크게 발생했을 때

만약 한 배우자의 소득이 낮고, 의료비가 많다면 부부개별 신고로 보고하는 것이 더 유리할 수 있습니다. 의료비 공제는 AGI(Adjusted Gross Income)의 7.5% 초과분만 공제를 받을 수 있기 때문입니다.

Stock Plan Transactions Supplement

Form 1099-B

주식 거래의 기본 정보만 담고 있어 RSU, 스톡 옵션과 관련된 세부 내역을 모두 포함하지 못합니다.

Supplement

– 부여 가격, 취득일, 제한 해제 등 RSU, 스톡 옵션과 관련된 중요한 정보를 추가로 제공합니다.

– 각 거래의 과세 구조를 명확히 구분해 설명합니다

– 취득가(Cost Basis)와 관련된 정보를 상세히 제공해 세금 보고 시 불필요한 오류를 줄이고, 정확한 보고가 가능하도록 돕습니다.

RSU, Stock Options, ESPP등

일반 주식 거래와 달리 양도 소득 외에 보상 소득이 발생할 수 있습니다.

취득자산 공정시장가치

Closing Statement의 Sale Price를 기입해주세요.

항목별 공제 대상 항목 확인하기

주정부 소득세 및 재산세 납부금

주정부 소득세(State income tax), 재산세(Property tax), 자동차 재산세(Personal property tax) 납부금의 총합과 $10,000 중 적은 금액이 공제.

부부개별 세금신고의 경우 $5,000까지 공제.

해외에 납부한 재산세 및 임대 부동산 재산세는 공제 대상이 아님.

주(State) 세금보고에서는 재산세 납부액의 공제 한도가 다를 수 있음.

모기지 (Mortgage) 이자

최대 $750,000까지 공제 가능. (2017년 12월 16일 이전 모기지의 경우, 최대 $1,000,000까지)

잔여 원금이 $750,000을 초과하는 경우 공제 제한이 있을 수 있음.

부부개별 신고 시 $375,000까지 공제.

모기지 포인트(Points)도 공제 가능.

임대 부동산에 대한 모기지 이자는 공제 대상이 아님. (임대 소득의 비용으로 처리됨)

기부금(Donation)

조정 후 총소득(AGI)의 60%까지 공제 가능.

미국 연방에 등록된 비영리단체(501(c)3)에 기부한 경우에 한함.

소득 비례 공제 제한이 있으며, 남은 금액은 다음 5년 동안 이월하여 공제 가능.

의료/치과 비용

조정 후 총소득(AGI)의 7.5%를 초과하는 의료비가 공제 대상.

예: AGI가 $113,255이고, 의료비가 $8,500일 경우 → $8,494(AGI의 7.5%)를 초과한 $6만 공제 가능.

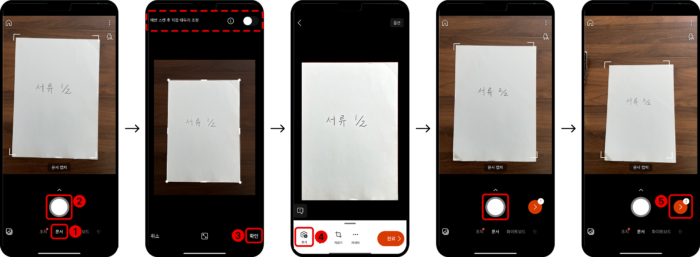

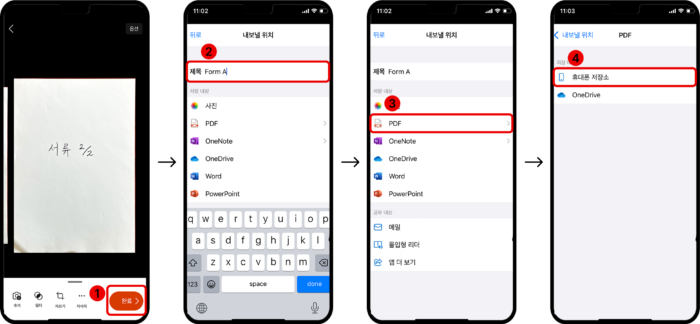

휴대폰으로 PDF 만들기

2장의 문서를 1개의 PDF 파일로 만드는 방법

스마트폰을 이용해 ‘Microsoft Lens – PDF Scanner’ 앱으로 문서를 스캔하고, 하나의 PDF 파일로 저장하는 방법을 안내해 드립니다.

Google play에서 앱 다운받기 / iOS App store에서 앱 다운받기

1. 문서 스캔하기

① ‘마이크로소프트 렌즈’ 앱을 실행하고, 상단에서 ‘문서’ 모드로 설정이 되어있는지 확인합니다.

② 첫 번째 페이지를 촬영합니다. 화면 하단의 셔터 버튼을 눌러 캡처하세요.

③ 촬영 후 ‘확인’을 선택합니다. (팁: ‘매번 스캔 후 직접 테두리 조정’ 옵션을 비활성화하면 자동으로 테두리가 조정되어 편리합니다.)

④ ‘추가’ 버튼을 눌러 두 번째 페이지를 촬영합니다.

⑤ 두 번째 페이지를 촬영한 후, 화면 하단의 ‘다음’ 버튼을 선택합니다. (숫자 2가 표시되면, 총 2개의 문서가 캡처된 상태입니다.)

2. PDF 파일로 저장하기

① 스캔이 완료되면 ‘완료’ 버튼을 선택합니다.

② 파일 제목을 문서 이름으로 수정합니다. (문서 이름 예시:Chase 1099-INT, 고객님 성함 W-2)

③ 저장 형식을 ‘PDF’로 선택한 후, 저장 위치를 ‘휴대폰 저장소’로 지정합니다.

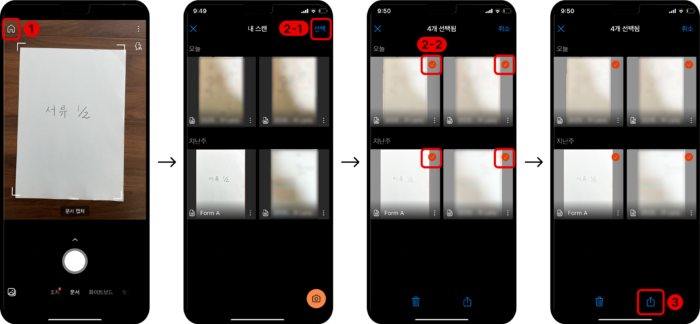

3. 여러개의 PDF 파일 한꺼번에 내보내기

스캔한 PDF 파일을 PC로 전송하는 방법은 iPhone과 Android 기기에서 약간 다를 수 있습니다. 아래 절차를 참고하여 적절한 방법을 선택하세요.

(1) iPhone에서 내보내기

① 스캔한 문서는 ‘홈’ 아이콘에서 확인할 수 있습니다.

② 여러 문서를 한 번에 내보내려면 ‘선택’ 버튼을 누르고 원하는 파일들을 선택합니다.

③ ‘내보내기’ 아이콘을 눌러 PC로 전송할 방법을 선택합니다.

④ 전송한 PDF 파일을 포털의 해당 섹션에 업로드하면 완료됩니다.

(2) Android에서 내보내기

① 파일 관리자(Samsung폰: ‘내 파일’앱, Xiaomi폰: ‘파일 관리자’앱)를 엽니다.

② PDF 파일이 저장된 폴더(예: Documents, Downloads, OneDrive)로 이동합니다.

③ 원하는 파일을 길게 누르고 다중 선택이 가능해지면, 여러 개를 선택합니다.

④ ‘내보내기’ 아이콘을 눌러 PC로 전송할 방법을 선택합니다.

⑤ 전송한 PDF 파일을 포털의 해당 섹션에 업로드하면 완료됩니다.

4. PC로 전송하는 방법 추천

• 이메일 전송 (Gmail, Outlook)

• 메시지 앱 (카카오톡, WhatsApp)

• 클라우드 저장소 (Google Drive, OneDrive)

• Bluetooth 또는 Nearby Share(근거리 공유)